資産2000万円を低リスクに増やせる資産運用方法とは?

貯金2000万円の資産運用。数百万円ならともかく、2000万円という高額資産の運用は特に初心者の方にとっては難題。

下手に運用して減らすより、利率は低いけれど銀行に預けるのが得策かも。そうお思いの方も多いのではないでしょうか。

しかし、現在の日本は低金利時代。利率はゼロに限りなく近く、2000万円を定期預金に1年間預けて得られる利率はたったの200円程度です。

そこで検討したいのが、今回紹介する2000万円の高額資産を比較的低リスクに運用できる初心者向けの資産運用方法。

本記事では、本サイトの管理人本郷マサシが

この記事で学べること

- 2000万円運用で初心者でも無理なく狙える利回りとは?

- 投資初心者向け!資産2000万円のおすすめ運用方法4選

- これだけでOK!失敗しない2000万円運用のポイント2選

を中心に、手元の2000万円を最大限安全かつ効率的に運用する方法を見ていきます。

また本記事では、2000万もの資産を自分で運用するのは気がひけるという方の為に、2000万円運用をプロにお任せできる方法も合わせて紹介しているので必見です。

資産2000万円は利回り3%を目安に運用すべき

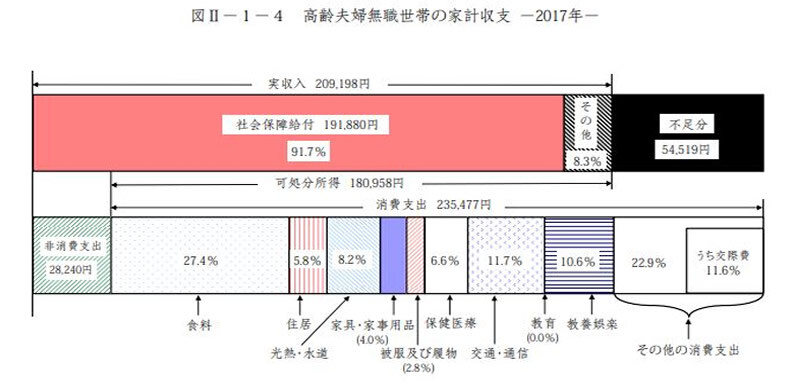

2019年金融庁は、長寿化により定年後の人生が伸び、老後に2000万円必要になるという報告書を発表。

これは2017年時点での総務省の調査(参照:家計調査報告 家計収支編)で、退職後の老後収入は年金を含んで月約20万円、支出は約26万円程が見込まれるとの内容から算出されたものです。

たしかに、退職後の60歳~平均寿命の90歳まで30年と考えると、不足分の生活費を補う為に月6万円x30年で2160万円。老後だけで必要な資金は2000万円を超えてしまう計算に。

計算式

6万円x12ヶ月=72万円

72万円x30年=2160万円

貯蓄2000万円を定期預金の0.001%程の利率で運用していては、10年運用しても2000円ほどしか増えず、安定した老後資金を作ることは出来ないでしょう。

では実際、手元の2000万円は何年間の運用でいくら程増やせる利回りで運用すべきか?

以下、2000万円をそれぞれ1~10%の各利回りで、3年~10年の各運用年数で運用した場合に築ける資産額を表でまとめました。

| (円) | 3年 | 5年 | 10年 |

|---|---|---|---|

| 1% | 20,608,833 | 21,024,984 | 22,102,498 |

| 2% | 21,235,670 | 22,101,579 | 24,423,989 |

| 3% | 21,881,028 | 23,232,336 | 26,987,071 |

| 4% | 22,545,437 | 24,419,932 | 29,816,654 |

| 5% | 23,229,445 | 25,667,174 | 32,940,190 |

| 6% | 23,933,610 | 26,977,003 | 36,387,935 |

| 7% | 24,658,512 | 28,352,505 | 40,193,228 |

| 8% | 29,796,914 | 29,796,914 | 44,392,805 |

| 9% | 26,172,907 | 31,313,621 | 49,027,142 |

| 10% | 26,963,637 | 32,906,179 | 54,140,830 |

いかがでしょう?欲を言えば、2000万円の投資で得る利益は多ければ多いほど嬉しいですよね。

しかし、ここで気になるのが投資のリスク。欲をかいて無理をして、投資した2000万円の大部分を失ってしまったなんてことは避けたいところ。

そこで、投資初心者の方がこれから資産2000万円を運用する際、意識したいのが利回り3%という数字。

現在の日経平均株価の平均利回りは4%。つまり日本の上場株式に資産分散すれば4%という利回りが望めると考えると、年利3%は個人で無理なく狙える数字でしょう。

日経平均利回り

・平均配当利回り:1.81%

参照データ:日本経済新聞 国内の株式指標(執筆時点)

また、現在日本は年2%の物価向上を目指しています。ほぼゼロに近い金利の銀行に預け額面上では資産は減っていなくても、物の値段が毎年2%ずつ上がっていったら、自然と銀行に眠っている2000万円の価値は2%ずつ減っていくことに。

上記のことからも投資初心者の方であれば、資産2000万円は物価上昇のリスクを考えて最低ラインで利回り2%以上、経済的に余裕のある老後のためにも無理なく個人で狙いやすい利回り3%程を目安に運用を始めるのがおすすめですよ。

初心者向け!2000万円おすすめ運用法4選

ここからは早速、投資リスクを抑えながら、利回り3%以上で運用できる2000万円のおすすめ資産運用先を4つご紹介します。

| 金融商品 | 期待利回り | 運用タイプ | 詳細 |

|---|---|---|---|

| ヘッジファンド | 10%以上 | プロにお任せ | まとまった資産を預けるだけで、投資のプロに資産運用を代行してもらえる。 |

| 投資信託 | 3%程 | プロにお任せ | ファンドを選び、購入するだけで、その後の運用は投資のプロに代行してもらえる。 |

| 不動産投資 | 4~5%程 | 自分で運用 | 売買益だけでなく、老後の定期的な家賃収入にも期待できる。 |

| 株式投資 | 5%以上 | 自分で運用 | 株式を高値で売り売買益を得たり、保有しているだけで得られる配当益を得ることで利益獲得できる。 |

どれもリスク管理が比較的きっちり行え、投資初心者でも失敗しにくい2000万円の資産運用法です。早速、1つずつ見ていきましょう。

1.ヘッジファンド

期待利回り:10%以上

ヘッジファンドは、1000万円以上という高額資産の運用を専門とする金融商品。2000万円の資産を預けるだけで、投資のプロがリスクを抑えながら資産を育ててくれます。

ヘッジファンドでは、投資家の募集人数に50人以下と厳しい制限がある代わりに、運用手法に対する制限はゆるく、ファンド独自の戦略的な運用で下落相場でも利益獲得できるのが特徴。

個人では勿論のこと、上昇相場でしか利益を狙えない投資信託のような大衆向けファンドとは一線を画す、平均年利10%以上という大きなリターンに期待できます。

こんなに利回りが良いと気になるのはそのリスク。しかし、ヘッジファンドの場合は手数料体系外「成功報酬」で出た利益に対し報酬が発生。

損失を出していたら手数料収入は途絶え、資産運用する意味がなくなってしまいます。損失を出さないことは基本。いかなる相場でも、常にプラスのリターンを狙います。

実際に2008年に起きた金融危機では、他の金融商品が軒並み暴落している中ヘッジファンド(下図、青色線)だけは良い結果を出していました。

ヘッジファンドは初期投資額が1000万円と高額で、投資したくても出来ない人が大多数。2000万円の運用となれば、真っ先に運用を検討したい金融商品です。

まとめ

(メリット)

・投資や資産運用の勉強に時間を取られない。

・プロの力で年利10%以上の高リターンに期待可能。

・下落相場でも積極的に利益獲得を狙いにいける。

(デメリット)

・対面での面談を通し、購入する必要がある。

・投資手法流出防止の観点から、ネット上に情報があまり出回っていない。

(購入方法)

・運用会社と直接面談の後、直接契約。

運用例

ヘッジファンドは投資手法流出防止の観点から、ネットでの情報収集が困難なのがデメリット。

そこで以下、日本国内で面談・日本語での対応可能で、1000万円~投資ができる国内ファンドをまとめてみました。各ファンドの詳細は特設ページで詳しく紹介しておりますので興味のある方はぜひどうぞ。

| ファンド名 | 投資対象 | 運用成績 | 最低投資額 | 最低投資期間 | もっと知る |

|---|---|---|---|---|---|

| BM CAPITAL (ビーエムキャピタル) |

日本株 | 年平均18% ※過去マイナスの年ゼロ |

1000万円~ | 3ヶ月 | fa-angle-double-right詳細ページ |

| EXIA (エクシア) |

FX | 月利3%以上 ※過去マイナスの年ゼロ |

100万円~ | いつでも解約可 | fa-angle-double-right詳細ページ |

| Frontier Capital (フロンティア・キャピタル) |

イラン株 | 過去3ヶ月+16.6% ※イランの現地通貨建て |

1000万円~ | 3ヶ月 | fa-angle-double-right詳細ページ |

貯金の2000万を一つのファンドに投資するのも良いですが、リスク分散の意味合いで2ファンド以上に資産分散するもおすすめ。

上記ではどれも契約から解約可能になるまでのロックアップ期間が最低3ヶ月と、短期解約可能なものを集めています。

気になる方はこういったロックアップ期間の短いファンドでお試し投資を検討してみるのも良いでしょう。

この記事も読んでおきたい

2.投資信託

期待利回り:3%程

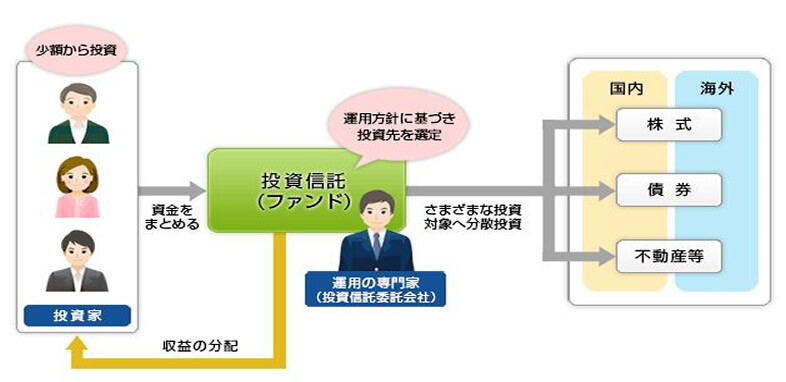

投資信託は、プロに資産運用を委託する運用方法。複数商品の中から、投資先商品を選び入金するだけで、投資のプロが代わりに投資。2000万円を比較的安全に資産運用することができます。

投資信託は金融商品を1つ購入するだけで2千万円の資産を自然と分散投資、リスクを抑えながら2000万円を資産運用でき投資初心者でも安心です。

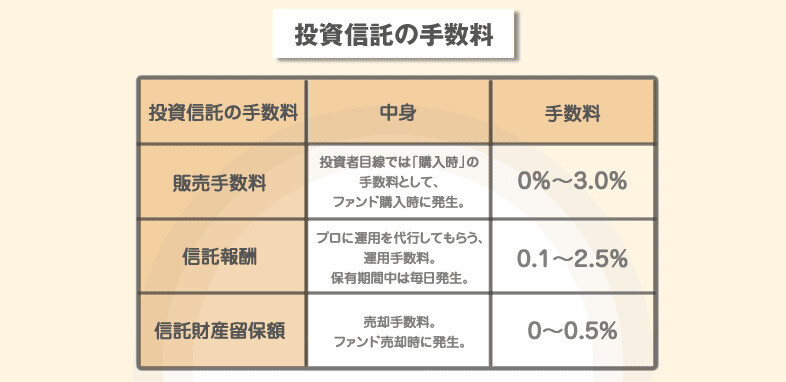

利回りも、年3%程と定期預金と比べるとかなり高水準ですが、2000万円を投資信託で運用する際に是非注意したいのがその手数料。

投資信託の手数料は、先述したヘッジファンドとは異なり、運用に失敗しマイナスが出ても、手数料は毎日決まった額が出ていきます。

また、多くの投資信託は日本の平均株価の指数(例:日経平均、TOPIX)に合わせたインデックス投資となり、商品ごとの運用成績には差が生じにくいのが事実。

投資を行いたい方は複数ファンドを比較し、手数料が割安なファンドを選択したいですね。

また、年間120万円という上限はありますが、NISA(ニーサ)制度を利用すると若干の節税効果に期待することが出来ますよ。

まとめ

・1万円程の少額から手軽に投資を始められる。

・プロにおまかせで投資に手間と時間がかからない。

・ネット上で自宅や移動中でも気軽に売買できる。

(デメリット)

・運用成績に関係なく、固定で手数料が発生する。

・市場平均に合わせた運用で、下落市場では利益を出しづらい。

(購入方法)

・証券会社や銀行の窓口、またはオンライン上で購入。

運用例

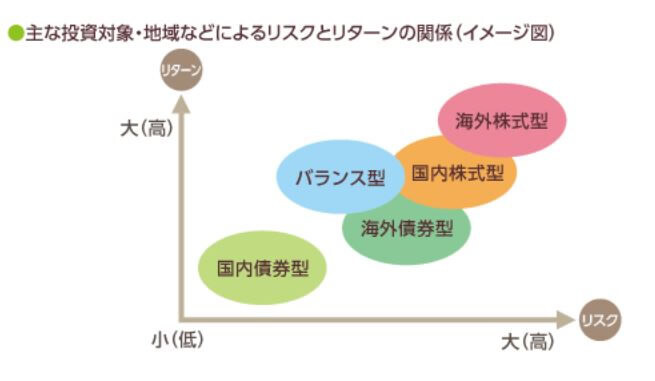

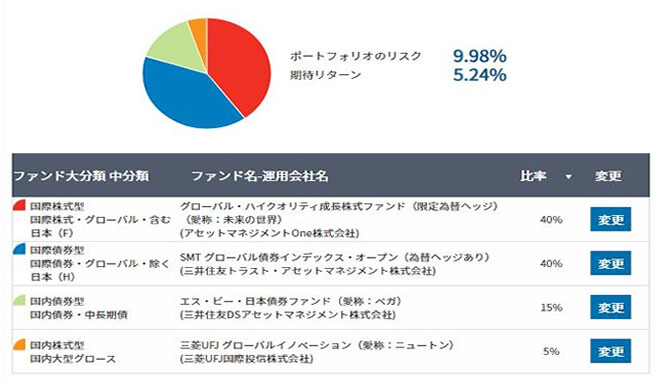

少額から投資可能な投資信託。その種類は様々で、海外に投資するもの、日本のもの、債券型、株式型、インデックスやアクティブ型など、投資先の異なる複数の投資信託に手元の2000万円を分けて投資を行うことで、低リスクにお金を増やしていけるでしょう。

基本的には、株式よりも債券、国外よりも国内への投資を行なうファンドがリスク度合い(=リターン度合い)が低いといわれており、個人の取れるリスクと期待リターンに合わせ上手に組み合わせたいですね。

また、複数の投資信託商品の組み合わせ・比率を決定する際には、各金融機関で提供されているポートフォリオツールなどの利用がおすすめです。

引用:フィリディティ投信 ポートフォリオを自動シミュレーション

ロボットの力で、ご自身の希望に近い2000万円投資のポートフォリオを手軽に作成することが出来ますよ。

またツールによっては、そのまま口座開設~提案商品の購入まで一貫してできるものもあり利用すると便利です。

この記事も読んでおきたい

3.不動産投資

期待利回り:5%

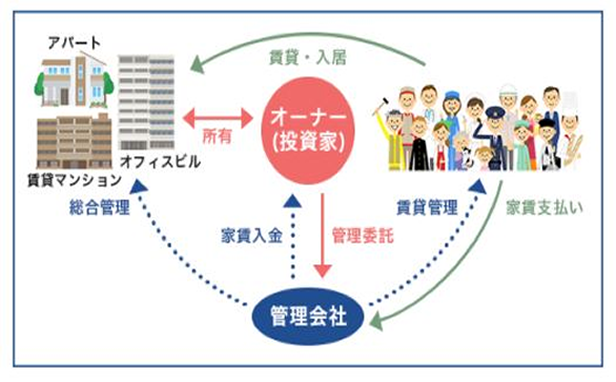

不動産投資は入居者からの家賃収入だけでなく、購入価格より高値で売ることで得られる「売買益」など多方面から投資利益の創出が可能。

平均利回りは、執筆現在で都内であれば5%ほど。地方都市の場合、物件価格が安いこともあり6%超と(参照:日本不動産研究所 不動産投資家調査)まとまった利益に期待できます。

また、貯金の2000万円を元手に借り入れ(ローン)を行なうことで、投資効果を何倍にも増やすことが可能です。

しかし、その安定さと引き換えに、投資物件の選定やその後のメンテナンスなど、手間と時間がかかることは覚悟しておきたいところですね。

不動産投資会社を利用すると、2000万円で買える物件の紹介から購入、その後のメンテナンスや入居者管理までお任せできおすすめですよ。

引用:みずほ不動産

まとめ

・家賃収入と売買益の2方面から利益を狙える。

・定年後も安定した家賃収入が見込める。

(デメリット)

・初期投資額が高額になりがち。

・物件の選定から購入~維持と投資に手間がかかる。

(購入方法)

・投資用物件の選定~内見、購入。その後、入居者募集~定期メンテナンス。

運用例

投資用不動産の紹介サイトに入り、物件の比較や内見を重ねることも出来ますが、投資後に発生する修繕費などのコスト等も考慮し、個人で損をしない運用をするのは至難の業。

まずは、無料の不動産セミナーなどに足を運び知識をつけた上で、信頼できる不動産投資会社を通し物件の購入を行なうのが良いでしょう。

| 不動産投資業者 | 参加費 | 実施セミナー | 公式サイト | REIZM (リズム) |

無料 | ・オンラインセミナー ・REISMオープンスクール |

fa-angle-double-right公式サイト |

|---|---|---|---|

| FJネクスト | 無料 | ・来場セミナー/相談会 ・ウェブセミナー/相談会 |

fa-angle-double-right公式サイト |

| アイケンジャパン | 無料 | ・オンデマンドセミナー ・経営セミナー&個別相談会 |

fa-angle-double-right公式サイト |

各社得意な物件(商業テナントや地方、都心物件など)が異なりますので、可能であれば複数社のセミナーに参加し比較、ご自身の投資スタイルに近い不動産業者を選べると良いでしょう。

この記事も読んでおきたい

4.株式投資

期待利回り:5%以上

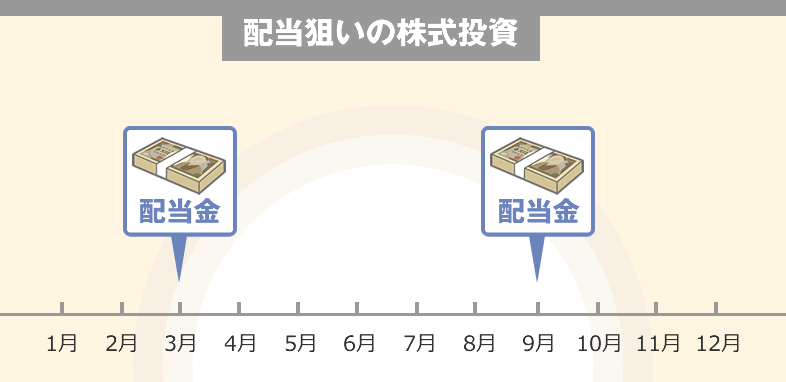

株式投資では、高値で株を売却し得られる「売買益」会社が得た利益の一部を株主へ支払う「配当益」と多方面から利益獲得を行なうことが可能。

投資初心者が2000万円分の値上がり銘柄を予想するのは困難なことから、2000万円という高額資金を株式投資で運用するならば、配当金狙いで安定した運用を狙うのがおすすめ。

配当金に関しては基本的に保有していれば貰えるもので、毎日株価チャートの値動きを監視し、売りのタイミング見計らう必要がなく長期的に落ち着いて2000万円を投資できます。

2,000万円を値動きが比較的激しい株式投資で運用する際の注意点としては、複数銘柄に分散して投資を行なうこと。その元本の大きさから、少しの値下がりでもその損失はかなりのものに。

2,000万円の資産であれば、最低3銘柄以上に分散し、万が一つの投資先でマイナスが出ても他の投資先で出せた利益でカバーできる仕組みは作っておきたいですね。

まとめ

・多方面から利益を狙える。

・自身でトレードを行なうことで、投資コストを抑えられる。

(デメリット)

・銘柄分析、株式の売買に手間暇がかかる。

・投資に関する最低限の知識が必要になる。

(購入方法)

・証券会社の窓口やホームページ上で口座開設後、売買が可能。

運用例

冒頭でお話したとおり、日経平均株価の平均配当利回りは約2%。先述した配当利回り目的の投資であれば、配当最低2%以上は確実に狙っていきたいですね。

また、可能であれば4~5%以上の高配当株を狙いに行くと、比較的まとまった2000万円の投資利益に期待できるでしょう。

やみくもに高配当株を探すのは大変ですので、株式投資情報サイトには高配当株をまとめたランキングなどを利用すると分析の手間が省けますよ。

2000万円を配当メインの株式運用を行なう注意点としては、配当利回りだけに注目せず、株価の値動きや企業の業績や今後の予定なども合わせて吟味すること。

2000万円の投資先企業の肝心な業績が悪化してしまうと、減配や無配になったり、また株価自体が値下がりし損失が発生する可能性もあります。

ご自身でうまく投資ができるようになるまでは、先述した投資信託やヘッジファンドを併用し、2000万円にプロの力を借りることを考えても良さそうですね。

この記事も読んでおきたい

資金の一部を元本保証の国債で運用

上記で紹介してきた4つの2000万円資産運用法は、積極的に手元の2000万円を増やしていける運用方法です。

しかし、2000万円という高額資産は全て積極的に資産運用するのではなく、一部は利率は低くとも元本保証で安全に運用したいという方もいるでしょう。

そんな方におすすめなのが、2000万円を個人向け国債での運用すること。個人向け国債とは、国が広く資金を借り入れるために発行する債券の一つ。

引用: 財務省 個人向け国債

一定期間国債を保有し、満期になれば元本に利子が付加された金額を受け取ることができるという仕組みで、元本保証と最低0.05%の利息の支払いを国が約束してくれるので銀行よりも安全。

保有期間が1年を過ぎればいつでも解約可能であるため、急用で資金が必要になった時でも、条件を満たしていればすぐに資金を調達することができるのも安心です。

運用例

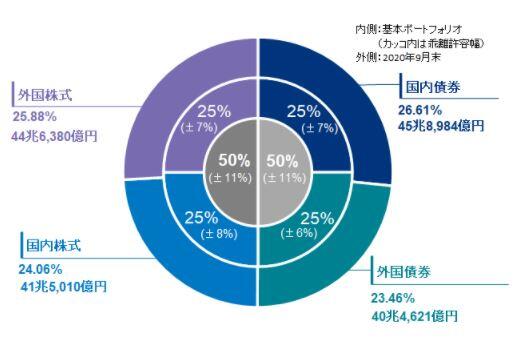

以下は、私達の年金積立金を運用する機関であることから、安全運用の代名詞と呼ばれているのがGPIF(年金積立金管理運用独立行政法人)の投資ポートフォリオ。

そんなGPIFの現在の投資ポートフォリオで国内債券が占める割合は約26%。また、実際の運用成績は2020年度第2四半期時点で+3.05%(期間収益率)としっかり3%を超えています。

安全運用は定期預金一本という方も、2000万円の資産の20%程は安全資産として個人向け国債で運用することを考えても良いでしょう。

この記事も読んでおきたい

これだけでOK!高額資産のポイント

さて、2000万円もの高額資産はリスク管理が成功の要。今まで紹介してきたどの運用方法にも適用できる2000万円運用のポイントを2点まとめていきます。

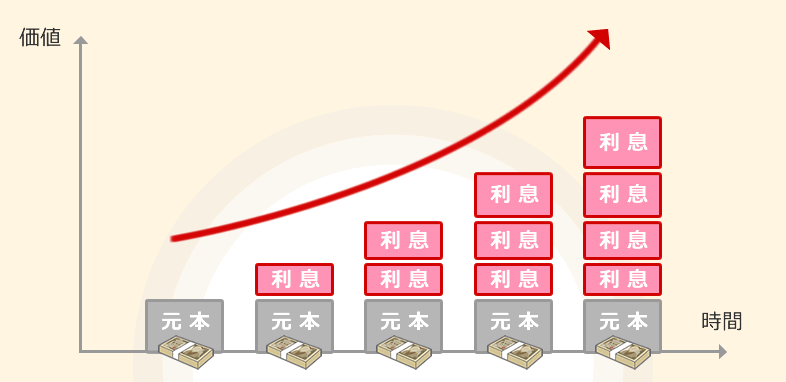

まず、2000万クラスのまとまった資産の運用に失敗しないためにも絶対に心がけたいのが「複利投資」です。

1.複利投資で利益を最大化

複利投資とは、投資で得た利益を更に投資元本に組み入れ運用を続け、利息に利息を生ませ、資産を雪だるま式に増やしていく方法。

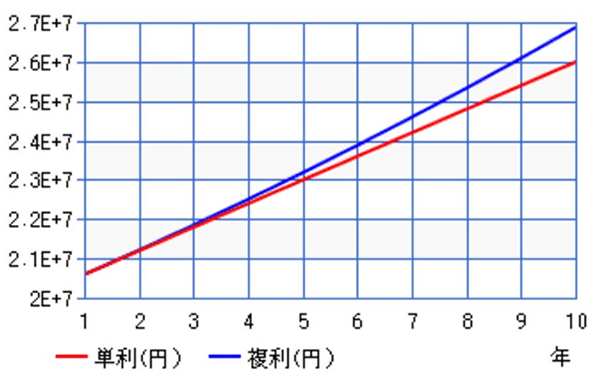

例えば、2000万円の資産を10年間、年利3%で複利と単利でそれぞれ資産運用した場合に得られる利益額の違いを見てみましょう。

複利(利益を再度投資する):26,878,328円

⇒差額878,328円

その差はなんと80万円以上。複利投資はこんなにも効果が大きいにもかかわらず「出た利益をまた投資に回すだけ」と難解な知識やトレード技術も必要ありませんので是非2000万円の運用時には取り入れたいところ。

| 金融商品 | 複利運用を行なう方法 |

|---|---|

| ヘッジファンド | プロにおまかせ |

| 投資信託 | プロにおまかせ |

| 不動産 | 購入物件で得た利益で次の物件を購入 |

| 株式投資 | 出た利益を次の株の購入資金にする |

また、投資信託やヘッジファンドなどであれば、プロにおまかせで効率よく2000万円の複利投資を行なえるので心配ないですね。

2.ポートフォリオ作成でリスク分散

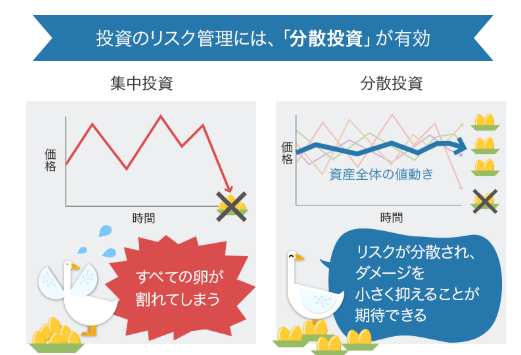

複利投資に続き、2000万円運用時に意識したいのが分散投資。2000万円ものまとまった資産を1つの投資先に集中投資して、大暴落でもしたら目も当てられません。

2000万円を安全運用するには、複数の投資先へ分散し、リスクを抑えた資産運用を行うことが基本。

分散投資を行うための最初のステップは、株式や債券などの保有資産の組み合わせ比率を示す、投資設計図「ポートフォリオ」を作成すること。

作成時には、相反する値動きをしたり、リスク・リターン度合いが異なる金融商品を組み合わせることで、2000万円運用のリスクの分散度合いはより高まります。

2000万円もの資産の運用となれば、最低3つ以上の金融商品に、取れるリスクと期待リターンに合わせ、バランス良く分散できると良いですね。

投資ポートフォリオの作成方法については以下の記事に詳しくまとめました。記事内では、おすすめの投資比率も紹介しているので必見ですよ。

この記事も読んでおきたい

プロの力も借りて安全かつ効率的に運用

重ねてですが、老後に時間が合ってもお金がない。生活費すら、危うい。そんな最悪の事態を防ぐためにも2000万円の貯蓄があったらできることからコツコツと賢く資産運用出来ると良いですね。

また、ご自身で資産を増やしていく自信がない方は、手数料はかかったとしても、プロに2000万円を資産運用してもらうことで投資の成功率は高くなります。

プロに2000万円の運用を委託する方法の一つとして、ヘッジファンドという商品は有効ですから、複数ファンドを比較しご自身との相性を見極めてみるのも良いでしょう。

ちなみに、国内でも特に初心者向けとして知られているヘッジファンドに関しては以下の記事にまとめていますので是非どうぞ。

この記事も読んでおきたい