イラン株へ個人投資可!フロンティアキャピタルの概要から投資すべき人とは?

ヘッジファンドについて調べていると、よく目にするのがこの「Frontier Capital(フロンティアキャピタル)」という国内ヘッジファンド。

フロンティアキャピタルはその名の通り、未開拓の領域(=フロンティア)、特に中東のイラン株に特化した運用を行っている珍しいヘッジファンドです。

イランへの投資と聞いてもなかなかイメージしにくいですが、イランは実は豊富な資源と多様な産業による堅い経済基盤を持った国として注目の投資先なのです。

フロンティアキャピタルは実際に急成長を遂げるイランへの投資で、同社は既に過去3ヶ月で16.6%(イラン通貨建て)という高リターンを記録。

またイランは、アメリカからの制裁解除になった際には、一気に海外資本が流入、爆発的な経済成長も見込めるとのことで今後の伸びしろも十分。

今回は、本サイトの管理人本郷マサシがそんな魅力的な投資先「イラン」へ日本から個人で投資できるフロンティアキャピタルについて、

この記事で学べること

- フロンティアキャピタルの概要~同社へ投資するメリット・デメリット

- 今、イラン株へ投資すべき理由とは?

- 気になる口コミ・評判~実際の出資と解約方法

など、一記事でまとめてご紹介します!

これから、フロンティアキャピタルで海外投資、特にイランへの投資を始めたいとお考えの方は必見です。

フロンティアキャピタル(Frontier Capital)とは

国内でも知名度を伸ばしているフロンティアキャピタル。まずは、そんな同ファンドの概要を表で見てみましょう。

| 会社名 | フロンティアキャピタル合同会社(Frontier Capital LLC) |

|---|---|

| 所在地 | 東京都港区浜松町2-2-15-2F |

| 運用開始 | 2018年 |

| 主な投資先 | 新興国(イラン株) |

| 利回り目安 | 現地通貨で10年間5倍~10倍 |

| 最低投資額 | 1000万円 (少額投資も相談可) |

| 利回り (運用成績) |

面談にて確認 |

| 手数料 | 面談にて確認 (※投資額により個別で変わってくる可能性あり) |

| 最低投資期間 (ロックアップ) |

3ヶ月 |

フロンティアキャピタルは、東京の港区にオフィスを構える資産運用会社が運用する国内ヘッジファンドです。

弊社は「Frontier」と冠している通り、世界において未開拓の株式市場に投資します。これから急激な経済成長を遂げる新興国に投資する事で、既知の市場では得られない大きな先行者利益が期待できます。

引用:Frontier Capital

公式サイト上でも語られている通り、投資対象は未開拓の株式市場。現在は、中東イランのテヘラン証券取引所(TSE)上場株式への投資をメインとしています。

引用:Google Map イラン

※赤枠は筆者追加。

| 市場名 | Tehran Stock Exchange (TSE) |

|---|---|

| 場所 | イランイスラム共和国、テヘラン |

| 設立 | 1967年2月4日 |

| 通貨 | イラン・リアル(IRR) |

| 上場企業 | 339社 |

| 時価総額 | 2260億ドル |

| 指標 | TEPIXおよびTEDPIX |

イランへの資金送金の困難さ、外国人投資家に対する制限の厳しさもあり、フロンティアキャピタルを除き、現在日本国内からイラン株へ投資できるヘッジファンドはほとんど存在していません。

そんな中、フロンティアキャピタルのファンドマネージャーは前職の外資系証券会社での経験を活かし、イラン株投資の先駆者として、早い段階からイラン現地に赴き地道に銘柄を発掘。

日本では到底見つけることの出来ない、まだ誰の手もついていないような「原石」とも言える上質な割安銘柄に投資し利益を積み重ねています。

これからイランの市場が開け外国の大型投資家の参入が増えれば、市場が飽和化し、現状のような先行者利益を享受するのは難しくなることは目に見えています。

同社への投資に興味をお持ちなのであれば、タイミング的にもできるだけ早めに投資を検討されるのが良さそうです。

さて続けては、フロンティアキャピタルへの投資を検討するなら是非頭に入れておきたい、以下4点を詳しくまとめていきますね。

・直近の利回り(運用成績)

・手数料体系

・合同会社って怪しい?

ファンドマネージャーは?

フロンティアキャピタルのファンドマネージャーは、東京大学を卒業後、外資系の有名金融機関で活躍した敏腕運用者。

フロンティアキャピタル以外にも、日本バリュー株を投資対象とした国内有名ヘッジファンドにおいて年平均利回り10%以上という高実績を出しています。

名前自体は非公開ですが(面談時に確認可能ですが、ネット上に記載するのは厳禁ですよ)イラン株に投資をしている数少ない日本人として業界内で知られています。

直近の利回り(運用実績)

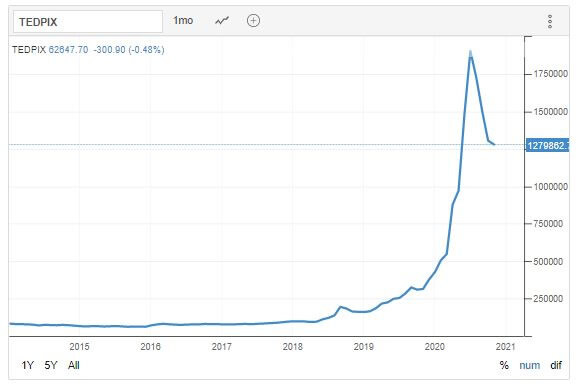

フロンティアキャピタルに投資をするなら気になる直近の利回り(運用実績)ですが、現地通貨イラン・リアル建て2年9カ月でなんと+1011%(10倍)と新興国ならではなボリュームのあるリターンを記録。

日本の上場株式の平均値を表すTOPIXですら、現在3年で4%程のリターンに落ち着いていることを考えても、2年9カ月で+1011%というのは桁違いの数字であると言えます。

また、開始してから初めての決算(2018年4月~6月期)で既に、イランの通貨建てで16.6%の利益を叩き出したと言うから、イランの成長度の高さが伺えますね。

手数料体系

ヘッジファンドであるフロンティアキャピタルの手数料は、成功報酬がベースです。つまり、運用で出たリターンに対し手数料が発生します。

運用額に対して固定で手数料が発生する投資信託では、マイナスが出ても手数料はしっかり固定で引かれてしまうことを考えると、大変に効率の良い手数料体系であると言えますね。

手数料に関しては個々の出資額によっても変わってくるようですので、面談時にしっかり確認しておきたいところです。

合同会社って怪しい?

フロンティアキャピタルの投資形態は、一見聞き慣れない「合同会社の社員権」へ出資するもの。

社員と聞くと抵抗があるかもしれませんが、この場合の「社員」は株式投資の「株主」とほぼ同等の立場です。運用会社の社員(出資者)として、会社の出した利益(運用益)を受け取ります。

合同会社にすることにより株主がいない為、株式総会を開く必要もなく、企業経営や決定をスピーディーに行えたり、設立コストも半分以下と会社の運用コストを大きく削減することが可能。

最近ではこのフロンティアキャピタル以外にも、BMキャピタルやEXIA(エクシア)などの国内ファンドも合同会社の形態で運用を行っています。

投資するメリット・デメリット

ファンド概要を理解したところで、実際に個人の投資先として妥当かどうかを、以下フロンティアキャピタルに投資するメリット・デメリットの両方面から探っていきます。

まずは、フロンティアキャピタルに投資するメリットを見ていきましょう。

メリット

2、日本からイラン株へ投資ができる

メリット1:高い利回り(運用成績)に期待可能

イランという成長真っ只中の新興国(エマージング・マーケット)への投資ということもあり、期待できる運用利回りは日本国内株への投資よりもずっと高水準。

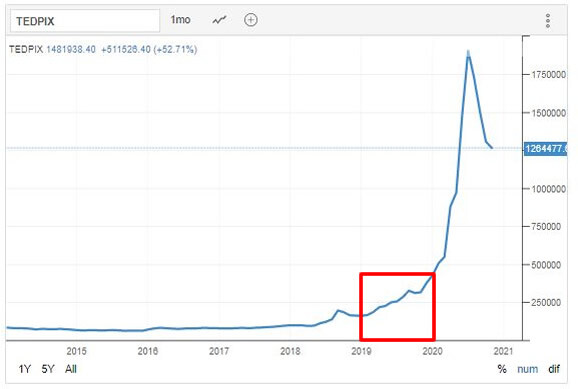

実際に、テヘラン証券取引所は、2019年の世界株式市場の中で、投資収益率1位にランク付けされています。ちなみに、イランの上場株式平均株価を示すTEDPIXも2019年の1年間で、97.85%の上昇を記録(下図赤枠期間)。

引用:TRADING ECONOMICS(英語)

※赤枠は筆者追加。

2019年日本の上場株式平均株価を示すTOPIXの年間上昇率が15.21%だったのと比較しても、その成長伸びしろの大きさとスピード感を感じることが出来ますね。

また先述した通り、フロンティアキャピタルでは過去、現地通貨イラン・リアル建て2年9カ月で+1011%(10倍)を記録。日本の株式市場へ投資していては、中々お目にかかれない数字です。

また、フロンティアキャピタルではイラン市場の地場の良さに頼り切るのではなく、従業員を直接イランに送り、現地で生きた経済動向や株式市場の動きを追うという力の入れよう。

日本からでは得られない情報を手に入れる為、世界の有望なマーケットへ直接足を運び、市場を分析しています。

特にイランをはじめとしたUAE周辺の中東地域は投資魅力が非常に大きい反面、海外から正確な情報を得ることが難しく、現地でのヒアリングにより地に足の着いた情報を手に入れることが、非常に重要です。

引用:フロンティアキャピタル

担当者による現地での年密な情報収集によって発掘された、大きな成長の可能性を秘めたイラン株式に日本からプロにおまかせで投資できるのは嬉しいメリットです。

メリット2:日本からイラン株へ投資ができる

イランは現在2つの株式市場があり、上場株式は300以上。市場自体は比較的整備されており、割安株が多く投資先としての魅力はある一方、手続き上の壁などもあり投資に手間がかかります。

また、イラン株式に直接投資したい場合、イランの証券口座と銀行口座が必要。しかし、現状では日本からイランの証券会社の口座を開設したり、銀行口座を開けたりすることはできません。

また業者を通して投資を行おうと思い、検索エンジンの検索窓に「イラン株 ファンド」と入力し検索しても、フロンティアキャピタル以外のファンドに出会うことは正直難しいのが実情です。

市場の小ささ、リスク管理の観点からも投資信託などのように、不特定多数の投資者を相手に巨額な運用資金をイラン株メインでさばくというのはまだ困難と言えるでしょう。

そんな中、少数の投資者相手に動きやすいサイズの運用額でリスクを抑えながらイラン株で勝負が出来るのは、小~中型ヘッジファンドであるフロンティアキャピタルに投資するメリットですね。

さて、何事にもメリットがあれば、デメリットも存在します。続けて以下、フロンティアキャピタルに投資するなら知っておきたい投資のデメリット(リスク)をまとめます。

デメリット

2、為替リスクがある

デメリット1:カントリーリスクがある

カントリーリスクとは、その地域が抱える政治や軍事的な問題が経済の見通しを不透明にさせるリスクのことを指します。

フロンティアキャピタルの投資先であるイランの場合は中東でも大国として治安も比較的安定しているものの、対米関係の悪化などにより急激な商品市況の高騰や、不安から為替の乱高下を招く可能性を含みます。

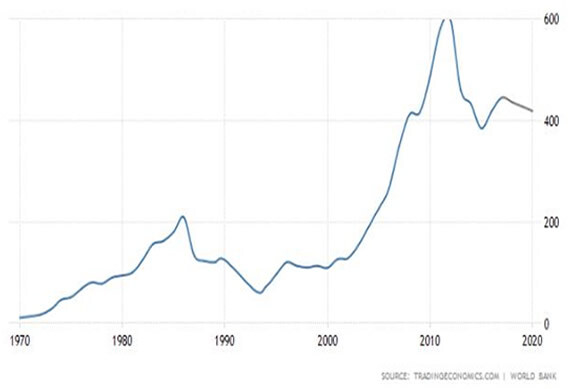

実際に、最新のIMF(国際通貨基金)発表資料によると2020年イランのGDP成長率は、米国制裁に苦しみマイナス5.0%と大変厳しい結果に。

引用:TRADING ECONOMICS(英語)

イランではアメリカなど諸外国との対立も抱えており、今後も政治や経済の動向は注視していく必要がありますね。

デメリット2:為替リスクがある

フロンティアキャピタルが行うイランへの投資だけというわけではないですが、海外投資(外貨投資)に関しては、どうしても為替リスクが伴います。

円安の時に現地通貨で投資し、円高の時に投資を終え現地通貨から円に戻したら、運用でプラスが出ていても場合によってはレートの差で負けてしまう可能性も含みます。

逆に為替が動けば得をする可能性も含んでいますから、単にデメリット(リスク)決めつけるのは良くないですが、海外への投資となるため、為替リスクを含むという点は覚えておきたいですね。

さて今回、投資者側からの目線で同社のメリットとデメリットをまとめてみましたが、同社に興味のある方は面談を通しファンド側からも、同ファンドへ投資する旨味、同時にリスクや懸念点についても細かくヒアリングできると良いですね。

様々な方向から情報収集を行い、可能な限り客観的な目線で出資の判断をしたいところです。

fa-angle-double-rightフロンティアキャピタルお問い合わせページ

イラン株へ投資する理由

既出の通り、フロンティアキャピタルは「新興国」を投資対象としており、その投資銘柄の選定基準は以下の5つのポイントとされています。

- 高い経済成長率を維持・継続が見込まれるか

- 安定した成長構造となっているか

- 特定の国に経済を依存していないか

- 特定の産業に経済を依存していないか

- 割安な株式市場であるか

現時点で、上記の基準に当てはまる投資先がイランであるということで、現状イラン株メインの投資を行っています。

では、この投資銘柄選定基準を参考に、フロンティアキャピタルがイラン株に成長を見込んだ理由をご紹介しましょう。

1.経済成長の軌道に乗っている

イランは有名な産油国のひとつで、1日あたりの原油の生産量は全世界で第5位。日本には無い、豊富な天然資源を活かしここ数年経済を急成長させて来ました。

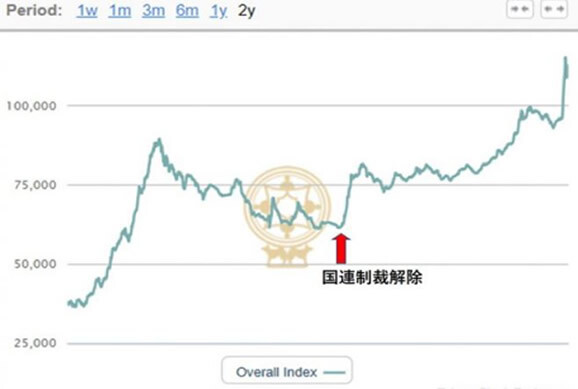

そんなイランの経済成長を大きさを実感するために、2015年~2021年現在のTEDPIX(イラン版の日経平均のような指数)を見てみましょう。

2020年初頭辺りからの、アメリカの経済制裁によって近年は原油の輸出量の低下と共に急落しているのが目立ちます。

しかし、こちらは経済制裁という「突発的な出来事」によるもので、制裁前の株価の急騰を見ると、純粋なイラン経済自体の成長の可能性は大きく評価できます。

実際にイランでは過去、以下グラフの通り国連からの経済制裁解除後には株価が急騰しました。

引用:フロンティアキャピタル

(元画像はTehran Stock Exchange)

とは言っても、イラン投資を行うにあたりアメリカの関係性は大変に気になるところではあり、今後のテヘラン市場の動きを左右する材料としてはアメリカの大統領選があります。

大統領選で共和党とトランプ氏と戦う、民主党候補バイデン氏はイラン核合意に復帰する意向を示しており、大統領選の状況によっては明るい市場に期待できそうです。

また、チャートだけ見るとイラン株式はすでに割高(上がりきってしまっている)な印象を受けますが、他国と比べるとまだまだ割安圏内です。

具体的にはイランの株式市場はPER(株価収益率)が4倍~7倍。日本のPERが13倍、米国が25倍であることを考えるとその割安度合いの大きさがわかります。

PER(株価収益率)とは?

つまり、上がっている利益に対しついた株価が割安かどうかを知る指標のことで、数字が低ければ低いほど割安であると判断できます。

また日本では、平均1.5%程の微々たる配当利回りもイランでは20%程度の銘柄が複数存在。ここまでくると、現在の日本とは市場の状況自体が全く異なると言えますね。

キャピタルゲイン(値上がり益)とインカムゲイン(配当益)の両方をたっぷり享受し、実際にフロンティアキャピタルでは現地通貨ベースで10年間で5倍~10倍の利益を見込んでいるとのこと。

株式市場の再評価によりキャピタルゲイン(株価上昇益)とインカムゲイン(配当益)を享受し、現地通貨ベースで今後10年間で5倍~10倍の利益が見込めると見ております。

引用:フロンティアキャピタル

また、近年はイランの通貨安の影響も享受することが出来、これからイラン株を仕込んでもまだまだ「伸びしろ」は大いにあると考えられます。

2.原油依存率が低い(特定の産業・国に依存していない)

先述したとおり「産油国」として有名なイランですが、国の経済を支えているのは原油だけではありません。実は、イランのGDP(国内総生産)のうち原油が占める割合はたった23%程度。

コロナショック時の原油安により、原油への依存度が高いナイジェリアやイラク、カザフスタンといった産油国は苦境に立たされ通貨相場は急落。

その点、農業や製造業など原油に原油に依存しないバランスの良い経済が成り立っているイランは特定の市場や物の価値に経済が左右されないのは安心ですね。

また、人口約8,000万人、平均年齢が約31歳とヤング層の割合が高いイランでは国内消費に対する伸びしろが大きく、自動車の生産、通信インフラ、インターネット関連のビジネスなど、内需外需の両面での成長に期待することが出来ます。

フロンティアキャピタルの口コミ・評判

金融のプロによって選ばれた市場イランに投資できるフロンティアキャピタル。ファンドに投資するなら併せて確認しておきたいのが、口コミ・評判。

実際の投資社の生の声を聞ける貴重な情報源ということで、投資を決める際にはできるだけネット上での口コミ・評判も集めておきたいですよね。

そこで以下、筆者がフロンティアキャピタルに関するネット上での口コミ・評判の一例をまとめてみました。

フロンティアキャピタルって会社、イラン株投資に特化した2018年に設立されたプライベートファンドって触れ込みだけどHPみてもどこにも会社概要も代表社員名(合同会社らしい)も書いてなくて怪しすぎる。

— 吾唯知足 (@dadoftaft) January 17, 2020

上記はTwitterでの口コミです。ヘッジファンドであるフロンティアキャピタルは口コミベースで回っているため、なかなかネット上でも情報が出回っていないようです。

実際に、ブログや知恵袋などでも口コミ・評判を探してみましたが、ほとんどフロンティアキャピタルに関する口コミ・評判を見つけることは難しいのが現状ですね。

情報の少なさ=怪しい、というのは投資者目線では理解できます。やはり情報収集が困難な手前、ヘッジファンドでは実際に面談時での情報収集がメインとなります。

面談前には質問リストを作っておくなどして、気になること不安点は全てファンドの担当者に質問したいですね。出資前には一点でも不安な点が残らぬよう、根気よく質問。

また面談後にも、不安な点があればファンドの担当者にメールや電話にて随時質問をし理解した上で投資したいところです。

ファンドへの出資・解約方法

ここまでの内容を理解した上で、フロンティアキャピタルでの投資を行いたいという方のために、フロンティアキャピタルへの出資・解約方法を説明します。

出資方法

出資方法としては、フロンティアキャピタル(Frontier Capital)の問い合わせページ内のフォームに、以下の必要事項を入力。

fa-angle-double-rightフロンティアキャピタルお問い合わせページ

ちなみにフロンティアキャピタルへは海外在住者の方も投資可能。投資に関する条件は、国内在住者と同様となります。

フロンティアキャピタルへフォーム送信後(筆者の場合は)当日すぐに連絡が来ました。返信があり次第、ヘッジファンドの担当者と面談の日程を決め、後日対面での面談を行うことになります。

ヘッジファンドの面談はオフィスでなく、ホテルのラウンジなどを利用して行われます。担当者の方は年中顧客対応で飛び回っている方ばかりですので、こだわりがなければファンド側に場所を指定してもらうのもスムーズです。

出資のタイミングは、3月、6月、9月、12月末の年4回。タイミングを逃すと3ヶ月後と時間がもったいないですので、時期によっては早めに面談は済ませたいですね。

また、出資後は四半期毎に運用報告書がPDFがメールで送られてきます。不明点は放置せず随時、メールや電話にて担当者に確認しましょう。

解約方法

ヘッジファンドであるフロンティアキャピタル(Frontier Capital)では、年4回(3月、6月、9月、12月)解約申し出が可能となっています。

基本的には、ヘッジファンドの担当者に解約希望の旨を連絡するだけ。解約手数料等も存在しませんので、気軽にヘッジファンド投資が始められます。

知っておきたい税金のこと

フロンティアキャピタルへは法人、個人のどちらも出資が可能で、実際には個人か法人かなど投資の方法や状況によっても税率が変わります。

税金面に関しては税制の変更の可能性もあり、面談時に随時ファンドの担当者に確認することをおすすめします。

また、可能であれば税金の専門家である税理士に確認することで、無駄なく正しい納税の仕方を知ることが出来るでしょう。

攻めの運用先として選択肢に入れる

さてここまで、投資対象をイランとする国内ヘッジファンド「フロンティアキャピタル(Frontier Capital)」について説明して参りました。

まだ、対外的に開かれていない市場という点で、成長の可能性を秘めた原石のような銘柄がごろごろ転がっているイラン市場。これから市場が開かれ大型投資家が参入する前の、先行者利益を享受できるのはあと少しの時間と言ったところ。

イラン市場の投資の旨味を享受したいという方は、国内から個人で投資するとなればフロンティアキャピタルくらいしかありませんから、まず同ファンドの公式サイトからお問い合わせをし、話だけでも聞いてみるのがおすすめですよ。