初心者でも運用をプロ任せ!投資信託の全てを1記事に総まとめ

初心者向け資産運用法として勧められがちな、投資信託。

月々数千円の少額から投資でき、実際の運用は投資のプロにおまかせできるということもあり、その手軽さが投資者の人気を集めます。

しかし、実際に投資信託を購入しようと思ってもその種類は豊富で、どの投資信託を、いつ買っていつ売ればよいのかわからない方も多いはず。

そこで今回は、筆者が

この記事で学べること

・投資信託を資産運用に活用するメリット・デメリット

・ファンドの選び方~購入・売却方法まで

・おすすめファンド~参考にしたい投資ブログ

まで、盛りだくさんでお届けします。

これから、投資信託での資産運用をお考えの投資初心者の方は必見ですよ。

投資信託とは?その仕組みに注目

投資信託は略して投信(とうしん)とも呼ばれ、投資家から集めたお金をひとつのまとまった資金にまとめ投資のプロが代わりに運用。

投資先は株式や債券など商品によって様々ですが、ファンドマネージャーと呼ばれる運用の専門家が市場の状況も考慮し選定します。

投資家が直接株式や債券を買うのも、投資方法としては主流ですが、知識に自身がなかったり、マーケットを見る時間がないと、どうしても気が進まなかったりしますよね。

投資信託の場合は、投資を丸々プロに任せておけるという点が最大のメリットと言えるでしょう。

投資信託と言ってもその種類は、様々。そこで以下、投資信託の3つの種類を分かりやすく説明していきます。

インデックス型

まず、金融市場におけるインデックスとは指標のことを指し、日本の株式市場であれば日経平均株価やTOPIXが代表的な指標といえます。

そんなインデックスファンドとは、このような指標に連動して動くように設定された投資信託のことを指します。

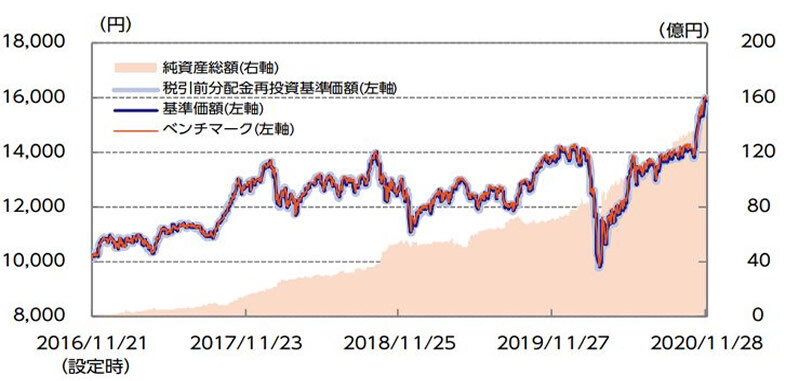

以下、ニッセイアセットマネジメントのニッセイ日経平均インデックスファンドというインデックス型投資信託の値動きを表したグラフとなります。

引用:<購入・換金手数料なし>ニッセイ日経平均インデックスファンド 運用レポート

いかがでしょうか?運用目標として設定した指標(赤線)と投資信託の価格(青線)はほぼ同様の動きを見せていることが分かるでしょう。

このように、目標としている指標が5%上がれば、同じく5%上がるように運用を行うのがインデックスファンドです。

ポイント

・運用に手間がかからず運用手数料が安い

アクティブ型

アクティブファンドは、インデックスファンドとは異なり特定の指標(目標)を設定せず、相場が良くても悪くても、常にプラスのリターンを狙っていく投資信託のことです。

ここでも市場にまんべんなく投資を行うインデックスファンドとは異なり、アクティブ投信では「これから成長する企業」を中心に投資を行います。

よって、運用会社に所属している先鋭のファンドマネージャー達が、投資先のことを調査したり、またその成長性を予測したりするなどして、日々どのような投資効果があるかを研究します。

そのため独自に調査研究に手間ひまが掛かる為、アクティブファンドの投資信託の信託報酬(運用手数料)は比較的高めとなっております。

ポイント

・ファンドごとに運用手法や運用成績にばらつきがでてくる

・運用に手間暇がかかるため、運用手数料は比較的割高

ETF(上場投資信託)

ETFは株式と同じように取引所に上場していて、取引所が開いている時間であればリアルタイムに売買が可能な投資信託です。

企業の株式のように、投資信託を株式市場に上場させてしまったと言えばイメージが掴みやすいでしょうか。

そんなETFもインデックス投信と同じように、指数に連動するように作られたファンドという点は同じですが、取引所に上場しているという点以外にも少し違いがあるので下の表で確認してみましょう。

| 比較 | インデックスファンド | ETF(上場投資信託) |

|---|---|---|

| 取引所 | 非上場 | 上場 |

| 売買時間 | 基本は翌営業日の価格 | 時価 |

| 購入手数料 | 金融機関によって異なる(ノーロードファンドもあり) | 証券会社によって異なる |

| 管理に係るコスト | ETFより少々高め | インデックス型投資信託より安い |

ETFはご自身で売買のタイミングを計らなければならない点で、全て丸々プロ任せの投資信託と比べ手数料は比較的割安。

また、ETFは株式と同様に最低購入単位が決められています。例えば、TOPIX連動型上場投資信託というETFであれば最低10口からの購入。

執筆現在1834円という価格がついているので、1,834円x10口=18,340円と最低1万円強から購入が可能なイメージです。

ポイント

・値動きを見ながら一日に何回も取引できる。

どちらがいいの?

では、アクティブファンドとインデックスファンド、またETFどちらの方が有利なのでしょうか?

まずは、投資信託かETFか?その答えは、投資ニーズにより異なります。

・自分で積極的に商品の売り買いをしたい

・投資コストを抑え、5~10年の長期的に運用を行いたい

(投資信託が向いている人)

・投資は丸々得意な人におまかせしたい

・NISAやiDeCoを活用し、お得に運用をしたい

特に毎月口座から自動引き落として積立投資をしたい方、つみたてNISAを利用して投資を行いたい方は投資信託で運用を行なうのがおすすめ。

それ以外の方は、ETFを利用し投資コストを最大限に抑え長期的に資産を安全運用できると良いですね。

また、投資信託に関して、アクティブファンドはファンドマネージャーの研究や調査を加味していくわけですから良い結果が出ると思われがちです。

しかしながら、過去の様々なアクティブファンドの運用結果を集計すると、半分が市場の平均を下回るといったショッキングな結果になっています。

S&Pダウ・ジョーンズ・インデックスが公表している「SPIVA (S&P Indices Versus Active)」のデータよると、2016年上半期米国運用の株式アクティブファンドの約90%以上がインデックスファンドに勝てていないとの結果に。

アクティブ運用ファンドの9割が相場に勝てず――。S&Pダウ・ジョーンズ・インディシーズは15日、米国の投資信託の2016年上半期の株式ファンドの運用成績を発表し、こんな結果を明らかにした。

引用:日本経済新聞 9割が相場に勝てず、米アクティブ運用ファンド S&P調べ

わざわざ割高な手数料を支払って、手数料が割安なインデックスファンドに負けられてしまっては悲しいところ。

とはいっても、10%程のアクティブファンドはしっかり結果を出している点から、アクティブファンドはファンド選びが成功のカギです。

上記の内容を踏まえて、ご自身でこれから伸びるファンドを見つけ出す自身のある方はアクティブ型投資信託、それ以外の方はインデックスファンドを選ぶのが無難でしょう。

特に投資初心者の方には、仕組みが分かりやすいインデックスファンドがおすすめですよ。

投資信託を利用するメリット・デメリット

さて、投資信託の種類に対する理解が深まったところで、以下資産運用に投資信託を利用するメリット・デメリットをまとめます。

メリット1.少額から投資可能

株式や債券は最低投資額が100万円を超すものもありますが、投資信託の場合、通常1万円からはじめられることがメリットの1つです。

最近では100円から買付できるものもあり、気軽に投資できる点が評価されています。

全ての投資信託に上記最低投資金額が当てはまるわけではありませんので、ご購入前に証券会社や銀行へご確認下さい。

以上のように投資信託は最低購入額が安いという点がメリットです。株や債券には投資額が大きくなるというデメリットもありますが、投資信託なら気軽に購入することができますね。

メリット2.運用はプロにおまかせ

初心者にとって投資信託で運用する最大のメリットは、投資のプロが管理してくれる点でしょう。

実際の運用は投資信託運用会社で行われています。100%の確率で利益が出せるものではありませんが、初心者が運用するより専門家に任せたほうが安心感がありますよね。

投資信託は様々なテーマに沿って作られていますので、自分の興味ある分野に投資でき、尚且つプロに運用を任せられるのが最大のメリットです。

テーマ一例

・株式型

・不動産投資信託(REIT)

・コモディティ(金や原油など)

・テーマ型(ハイテク起業など)

メリット3.分散投資が可能

組入資産が多いので必然的ではありますが、分散投資が可能な点も大きなメリットといえます。

「卵はひとつのかごに盛るな」という投資の格言をどこかで聞いたことがありませんか?ひとつのかごに盛ること=一つの銘柄、金融商品へ集中投資を指します。

集中投資をしたかごの卵は、ひとつでも衝撃を受けるとすべてに被害が及び、リスクが高いと言えます。しかし、卵を分けておけば、衝撃を受けても4つの卵は無事です。

分散投資には部分的にマイナスを被ったとしても、他でまかなえる可能性があるというメリットがあります。

デメリット1.元本保証ではない

投資信託だけに言えるデメリットではありませんが、金融商品なので元本保証ではないです。中身の株式や債券等の成績によっては損失が出る可能性もあります。

2017年に発表された金融庁の説明資料によると、10年以上存続している国内株式を投資対象とした投資信託のうち、なんと33.8%がマイナス成績となっています。

不安を煽ってしまうようですが、3割を超える投資信託でマイナスが出ていたのは事実です。しかしこれは国内株式を投資対象としていた場合の結果であり、債券等が一緒に組み入れられている場合ではまた成績が異なります。

デメリット2.手数料がかかる

一般的に投資信託の手数料は高く、これは投資信託を資産運用に利用する最大のデメリットであると言われています。

それもそのはず、株式売買はネット証券などの手数料が安い会社であれば、100円出せばお釣りがくるからです。(売買金額が~10万円の場合)

投資信託は複数の商品を合わせている仕組みなうえに、それをプロが運用してくれているメリットがあるので株式と比べるのは土俵違いですが、やはり高いなと感じてしまいますよね。

実際、投資信託は仕組み上、購入時の手数料を含めて3つの手数料がかかりますので詳細を見ていきましょう。

購入手数料

投資信託を購入する際に証券会社や銀行などの販売店へ支払う手数料で、買い付け額の何%として計算されます。

ほとんどの投資信託で1~3%(+税金)の手数料が設定されており、同じ投資信託であっても販売店によって手数料額が異なる場合もあります。

ものによっては「ノーロード型」といい、販売手数料がかからない投資信託もあります。上手に活用して、無駄なコストを省けると良いでしょう。

信託報酬

投資信託の運用に関わるコストをまかなうための手数料、運用管理費と呼ばれることもあります。

買い付け時に別途支払うわけではなく、投資信託を保有している期間、日々間接的に支払いが行われます。

ほとんどの投資信託で年間0.5%~2%程の信託報酬がかかります。売買を頻繁に行う株式型等のファンドは仕組みの為、信託報酬が高めに設定されていることが多いです。

信託財産留保額

投資信託を解約するときに支払う手数料です。

投資家が投資信託を解約すると、運営会社は持っている株式や債券を売却して、現金を準備しなくてはならず、投資信託の運用パフォーマンスに影響を与えるデメリットとなります。

このようなことから、むやみやたらに投資信託を解約する投資家が出ないよう設定した手数料であり、ほとんどの投資信託では基準価額に対して0.1%~0.5%程度が差し引かれます。

投資信託の選び方から、購入~解約のコツ

さて、資産運用に投資信託を活用するメリット、デメリットを理解したところで続けて投資信託購入のコツをまとめていきますよ。

購入のコツ(買い時)

投資信託の購入方法は簡単で、基本的には証券会社に口座開設をし入金。金融機関の窓口に行かずともネット上で購入~売却までを完結することが出来ます。

また、選べる商品は少ないですが銀行や、郵便局(ゆうちょ銀行)などでも購入自体は可能です。

さらに、以下投資信託の購入時の失敗しないポイントを挙げてみました。

1.購入する投資信託の種類を分散させる

メリットでも挙げた分散投資をしっかりしてあげることで、マイナスを抑えることが可能です。

投資信託の中には、株だけを組み入れたものや、債券だけのもの、更には国を限定したものや、ひとつのセクター(業種)に集中させたものなどがあります。

各証券会社から提供されているシュミレーションツールなどを活用し、複数種類の投資信託を購入することで資産分散効果を高めることができるでしょう。

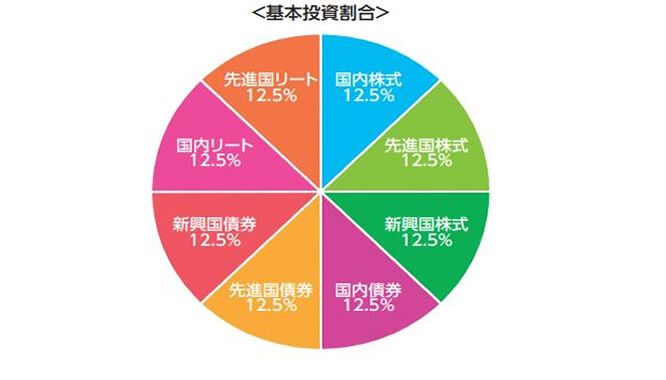

また、リスクとリターン度合いを考慮し投資信託の種類の分散割合を考えるのが大変という方は、広い範囲に分散された投資信託を1つ買うことで同じような効果を得ることが出来ます。

このようなファンドをバランスファンドといい、国内外の色々な株式や債券等に投資できるのがメリットです。

2.ノーロードファンドで手数料を抑える

最近ではノーロードファンド(ノーロード型投資信託)という、購入手数料のかからない投資信託もたくさん販売されているので、上手に活用しましょう。

通常のファンドですと2~3%の購入手数料がかかりますので、これをゼロに抑えられるのは大きなメリットと言えます。

例えば購入手数料3%の投資信託を10万円分購入した場合、買付時に3,000円が引かれる計算になりますので、3,000円分の運用リターンを取る必要があります。

スタートラインが下がってしまうので、このまま上がらなかった場合はマイナスの運用成績となり、せっかく運用しても意味がなくなってしまいますね。

3.積立で時間分散

投資信託にも日々値段が付きますから、高いところで買ってしまったということが起きるかもしれません。

買ったときがちょうどその投資信託の天井で、その後は下がる一方なんてことにはなりたくないですよね。そんなときに有効なのが投資信託の積立投資です。

定期的に同じ金額で投資信託を積立てていく方法なのですが、積立によってもたらされる効果をドルコスト平均法と呼びます。

ドルコスト平均法を使うと、基準価額(投資信託の値段)が低いときはより多くの口数を、反対に高いときは購入口数を抑えることになります。

では、一括購入とドルコスト平均法を使った場合とではどのような違いがあるのでしょうか?実際の効果を確認してみましょう。

例えば、購入時の基準価額が1万円の投資信託を100万円分買うとします。一括購入の場合はもちろん100口買える計算になりますね。(手数料は考慮していません)

そこでここでは、ドルコスト平均法を使って例えば5ヶ月間、月に20万円ずつ積み立てるとします。

| 購入日 | 基準価格 | 購入できる口数 |

|---|---|---|

| 7月 | 10000万円 | 20口 |

| 8月 | 10500円 | 19口 |

| 9月 | 9000円 | 22口 |

| 10月 | 8500円 | 23口 |

| 11月 | 8000円 | 25口 |

計109口

投資信託の基準価額の低い月に購入できる口数が増えるため、総合的に見るとお得に買えることがわかると思います。もちろん基準価額が高いときは購入できる口数が減りますが、高値で買ってしまうというリスクを避けることができるでしょう。

4.分配金は受け取らない

基本的には運用が好調な時に支払われる分配金ですが、運用成績の良し悪しに関係なく決まった金額の分配金が定期的に支払われる商品があります。これがいわゆる「毎月分配金型投資信託」といわれる投資信託。

運用でマイナスが出ても毎月決まった金額の分配金を受け取ることが出来ますが、実際には自分の投資した資産がそのまま返却されているだけでお得なことではありません。

どうしても分配金を受け取り現金として使用したいというわけでなければ「分配なし」がおすすめです。

また、分配なしのメリットは、より高い複利効果を実感できること。これにつきます。かの有名な物理学者アインシュタインが「人類最大の発明」と呼んだものが何かをご存知でしょうか?そうです、この複利効果です。

運用金額、期間によれば築ける資産に数倍の差が出てくることもある複利効果については、投資信託を売却するまで、税金が引かれないために利益で利益を生み雪だるま式に資産を増やすことが出来ますよ。

売却のコツ(売り時)

購入自体は簡単にできる投資信託。意外と難しいのが、売り時のタイミングを見計らうこと。

投資信託の売り時の参考には、以下2点をポイントとしておさえておくと良いでしょう。

1.目標の額に達成したとき

これは株式取引をする際にも共通して言えることですが、購入時にあらかじめ、「〇〇円になったら売却する」と目標を立てておくのもおすすめです。

最高値を狙うというのは難しいですから、目標を達成したら売りに出すと決めておけば後悔なく売却することができるでしょう。

目標金額には達したけどまだ上がるかも、なんて思っているとダラダラ持ち続けることになり、しまいにはマイナスになんてことにも成り兼ねませんので、キッパリ売却しましょう。

2.運用成績が悪いとき

投資信託は運用成績に関わらず運用にかかわるコストが引かれるので、今後かかる費用を含めて考えたときにさらなる損を出さないためにも決断を下すことが必要です。

あまり考えたくないかもしれませんが、購入時には「基準価額がここまで下がってしまったら売ろう」と目処を立てておくことも大切です。

早めに見切りをつけ、調子の良いファンドへ乗り換えることで結果的により多くのリターンを得ることが出来るでしょう。

税金

金融商品の売買に関わってくるのが、税金。株式投資信託にかかる税金は、以下の2つです。

・分配金にかかる税金:分配金×20.315%

そうなると、気になるのが確定申告。申告自体は難しいものではありませんが、投資初心者の方であれば以下の条件を満たせば確定申告を不要とすることが出来ます。

・NISA、iDeco口座内で売買する

株式投資信託、公社債投資信託に限らず特定口座内での売買であれば、証券会社が代わりに税金の計算~納税まで行います。

年間を通して払いすぎた税金があった場合は、証券会社を通して過払い分が戻ってきます。一番手間のかからない取引なのでおすすめです。

また、投資額に上限はありますが、売却時に利益が出ていた場合でも普通分配金を受け取った場合でも一切税金がかからないNISA、iDeco口座。もちろん該当口座内でも取引分に関しては、確定申告の必要はありません。

おすすめファンドランキング

さて、ここまでの内容を踏まえおすすめの投資信託をファンドの種類別にランキング形式で紹介しておきましょう。

インデックス型

インデックス型投資信託は、同じ指数に連動するものであれば運用成績にそこまで大きな差は生まれにくいのが事実。

よって、手数料を徹底比較しできるだけ低コストで運用が可能なファンド選ぶのが成功のコツ。

| 投資信託名/運用成績 | 信託報酬 | 実質コスト |

|---|---|---|

| 1位.eMAXIS Slim 国内株式(TOPIX) 年5.69% |

0.14% | 0.146% |

| 2位.ニッセイ TOPIX 年5.60% |

0.14% | 0.143% |

| 3位.Free TOPIX 年5.68% |

0.14% | 0.147% |

データ参照:

・eMAXIS Slim 国内株式(TOPIX)

・<購入・換金手数料なし>ニッセイTOPIXインデックスファンド

・iFree TOPIX インデックス

特に上記のファンドは低コストを競っており、運用コストを最大限に抑えて運用ができる点でおすすめです。

また、どれも日本の株価指数であるTOPIXへ連動するものですので、毎日の値動きの確認もテレビやニュースサイトなどで簡単に行なえ、初心者でも比較的取り組みやすいと言えるでしょう。

アクティブ型

市場の平均値を追わない独自の運用を行なうアクティブファンドは、手数料率もバラバラ。

手数料と過去の運用成績を見比べて、手元にいくらお金が残るのかを見極め、コストパフォーマンスの良いファンドに投資したいですね。

| 投資信託名/運用成績 | 信託報酬 | 実質コスト |

|---|---|---|

| 1位.ひふみ投信 年20.43% |

0.980% | 0.980% |

| 2位.セゾン投信 年12.87% |

1.35% ± 0.2% | 1.45% ± 0.2% |

| 3位.ありがとう投信 年15.09% |

0.972% | 0.972% |

今回紹介した投資信託以外にも国内には数千を超える商品が存在。そんなに多くの商品をどう比較したらいいのとお思いの方におすすめなのが、以下投資信託の比較サイト。

金融商品

証券会社のホームページやアプリでは、その証券会社で取り扱いのある投資信託だけしか情報を載せていなかったりと、比較するには何かと不便が生じます。

上記のサイトであれば、金融機関の垣根を超えて複数ファンドを比較・検討できおすすめです。

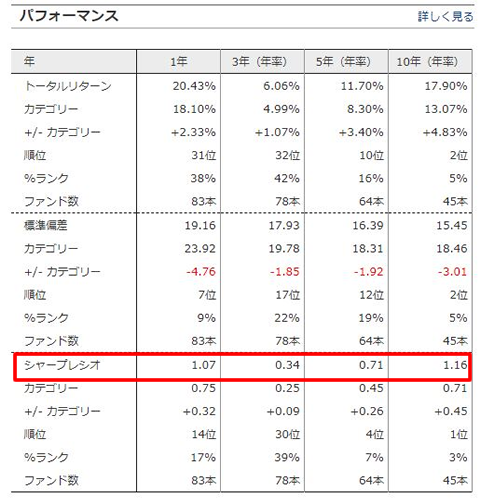

運用成績の見方

投資初心者の方が投資信託を購入する際につまずきがちなのが、運用成績の見方。

リスクとリターンは比例関係にある点で、運用成績は数字で比べ高いものが無条件で良いというわけではありません。

具体的には、以下の3つの観点で多方面から運用成績の良し悪しを判断できると良いでしょう。

・トータルリターン

・シャープレシオ

1.ベンチマークとの差

ベンチマークとは、運用の目標となる指標のことを指します。

たとえば日本株式を投資対象とした投資信託では、日経平均株価やTOPIXなどの指標、アメリカ市場に上場している株式を投資対象とした投資信託ではMSCI米国インデックスをベンチマークとして使用することが多いでしょう。

その投資信託の騰落率(一定の期間でどれだけ上下したか)と、ベンチマークの騰落率を比較すれば、ベンチマークよりも良い運用成績が出せたのか、あるいはベンチマークを下回る運用成績であったのかが一目瞭然です。

インデックス投資信託と言われるものは、この指標と連動するような運用成績を目指しており、アクティブ投資信託はこの指標を上回る運用成績を狙っています。

2.トータルリターン

一定の期間で投資信託の基準価額がどのくらい上下したかを表すものです。

騰落率と混同されやすいですが、トータルリターンではかかった手数料や受け取った分配金額も含めて計算されるため、最近はトータルリターンを重視して選ぶ傾向にあります。

3.シャープレシオ

シャープレシオは、リスクに対して運用成績がどの程度出せたかを表す数値です。この数値が高ければ高いほど、リスクに見合った運用成績を出せているということを表します。

シャープレシオが高いものは、リスクに対して運用成績が良い投資信託であると言えます。

シャープレシオはご自身で計算することも出来ますが、各ファンド情報サイトで数字で確認できるので手間を省く意味合いでもぜひ活用したいですね。

参考にしたい投資ブログ

最後に、投資を始めるなら是非参考にしたいのが実際に投資信託に投資を行っている方のブログ。

投資信託は投資者数が多いことから、ネット上で簡単に投資者ブログを見つけることが出来ます。

今回は数ある投資信託ブログの中でも筆者おすすめのものを3つ紹介してみます。

投信で手堅くlay-up!(インデックス投資ブログ)

2006年から投資信託のインデックス投資を初められた、じゅん@さんの投資ブログ。インデックス投資歴15年というベテラン投資家さんの鋭い目線で投資信託運用のヒントが散りばめられています。

実際の投資信託との付き合い方だけでなくぜひ読んでいただきたいのが、投資方針のページ。

投資の方向性がしっかりと定められており、投資初心者の方の資産運用の方向性づくりにおいても大変に参考になります。

fa-angle-double-right投信で手堅くlay-up!(インデックス投資ブログ)

梅屋敷商店街のランダム・ウォーカー(インデックス投資実践記)

言わずもがなの人気インデックス投資ブログ「梅屋敷商店街のランダム・ウォーカー」は、投資家水瀬ケンイチ氏の投資ブログ。

ブログはカテゴリーごとに整理されており、特に注目なのがインデックス投資の基本カテゴリー。

インデックス投資信託をベースとした初心者向けの投資法の手順が丁寧に綴られており、大変に参考になります。

fa-angle-double-right梅屋敷商店街のランダム・ウォーカー(インデックス投資実践記)

投資信託クリニック

有名FP(ファイナンシャル・プランナー)のカン・チュンド氏のブログ。

ブログの内容はインデックス投信の話がメインで、他にもFPとして家計や節約に役立つお金周りのお得な情報がたくさん詰まっています。

更新頻度が高くほぼ毎日更新されているので、ぜひ朝や夕方のルーティーンワークとして継続して読み続けたいブログです。

fa-angle-double-right投資信託クリニック

投資の第一歩を踏み出そう

投資信託は投資の知識がなくとも、ぷろにお任せで投資を始めたその日から上手に運用できるのがいいですね。

資産運用を初めたいけれど難しそうと足踏みをしていたかはぜひこの機会に、投資信託で資産運用を一歩を踏み出せると良いでしょう。

知識がなくとも投資はできますが、知識をつければ投資の世界は広がります。

本サイトでは他にも投資に役立つ情報を発信しているので、ぜひ引き続き以下の記事もお付き合い頂くと投資の参考になると思います。

この記事も読んでおきたい