2022年最新版!退職金運用のおすすめ方法を紹介

一所懸命働いて手にした退職金。

老後の生活費となる大切な退職金は、「安全第一」で運用したいですよね。

そこで今回は、本サイトの管理人本郷マサシが

この記事で学べること

- 退職金運用のポイントや失敗を避けるコツ

- 退職金運用におすすめ、初心者向け低リスク商品5選

- 運用の参考にしたいブログや書籍、セミナー

まで、退職金運用を成功させるためのノウハウを1記事にぎゅっとまとめて紹介していきます。

このコンテンツを読めば、資産運用初心者のあなたでも退職金を安全かつ効率的に運用する方法がわかります。

退職金の使い道どうしてる?

皆さんは退職金を何に使いたいですか?大手旅行会社のアンケート結果によると、退職金の使い道として人気のあるものは以下3つ。

参照:エアトリ 「退職金で何をしたいか?」

会社員時代にはできなかった、長期の旅行や海外旅行にぱっと使いたいと考える方が多いようですね。

次に多いのが貯蓄。微々たる金利しか付きませんが、貯金好きな日本人ならではの使い道でしょう。

結論、退職金は何に使うのがベストなのか?退職金の使い道を吟味する上で注目すべきは「老後に必要な生活費」。

老後の生活にはいくら必要?

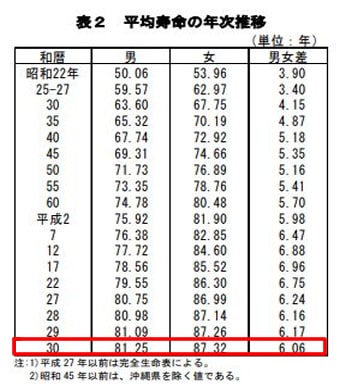

ここで、老後に必要な生活費を逆算してみましょう。厚生労働省が出した最新の平均余命は、男性が81歳、女性は87歳。

参照:厚生労働省 平成30年簡易生命表の概況平成30年簡易生命表の概況

多くの方は、60歳で退職金を受け取ってから約20年以上、年金と貯蓄で生活を強いられる計算です。

また、総務省「家計調査(2021年)」によると、2人以上の家計の消費支出は約30万円。

二人暮らしであれば、

最低限の生活を送っても、20年以上にもなる老後に7000万円近くのお金が必要になる計算になります。

リタイア後は、仕事や子育てなどから開放された、人生で一番自由を謳歌できる楽しい時間でしょう。

第二の人生とも言える老後の生活を、豊かなものとするためにも、退職金は使ってしまうより、積極的に運用し増やして行くのが良いですね。

失敗しない運用のコツ、ポイント(注意点)

退職金運用の必要性が理解できたところで、次は失敗しない退職金の運用をするために「退職金運用における4つのコツやポイント」を確認しましょう。

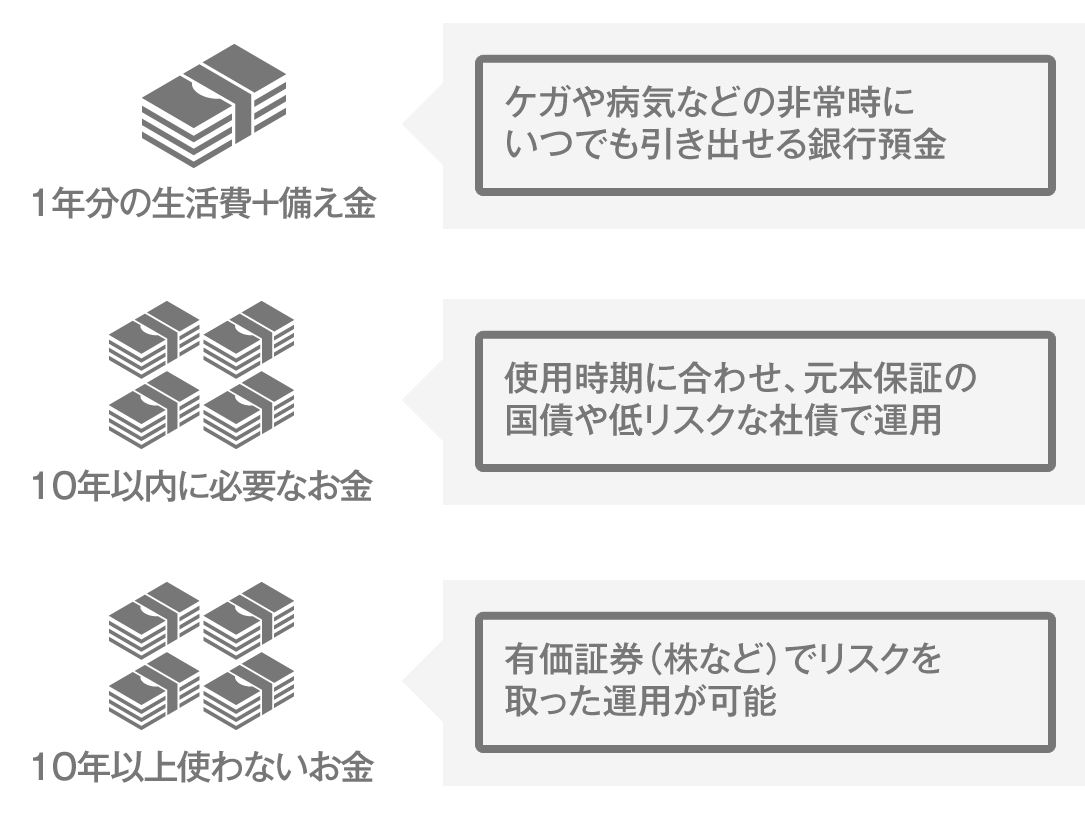

1.運用額を決める

始めから、支給された退職金の全額をまとめて一気に投資してしまおうと考えるのは危険です。

まずは、退職金を含めた資産を以下3つに分類し、運用出来る資産額を把握しましょう。

皆さんがイメージされる株式など、リスクを伴う有価証券などへの投資は、10年以上使わないお金を当てることになります。

特に定年後で定期収入がなくなった状態での投資となれば、投資の失敗で生活が成り立たなくなる可能性も考えられます。

生活費まで投資に回してしまう事のないよう、ご自身がいくら投資に回せるか、今後のライフプランと照らし合わせ確認することから始めましょう。

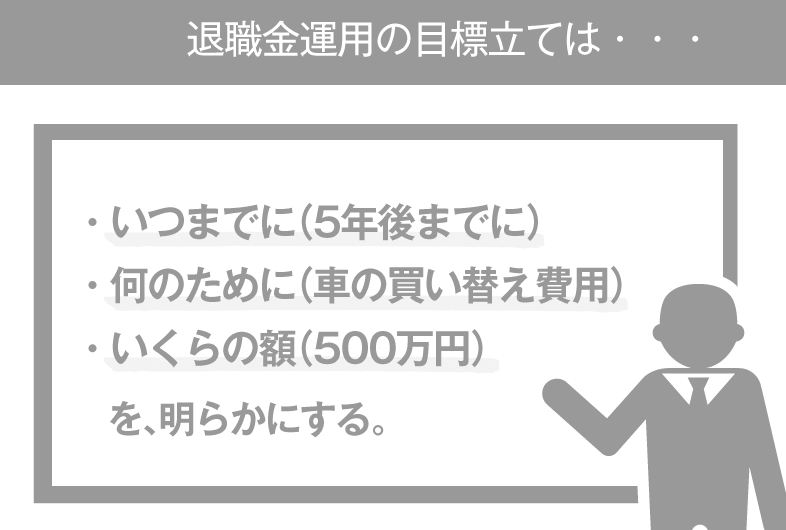

2.目標を立てる

「名の知れた銀行だから、友人から勧められたから」と、初めから特定の商品ありきで投資を検討するのは失敗の元。

1年で資産を倍にしたい人が、低利率な定期預金で運用していてはいつまでたっても目標金額は達成できません。

投資者に合った金融商品は、退職金運用の目標を立て、そこから必要利回りを算出することで自然と見えてきます。

を増やしたいかという目標を、まずは明確化しておきましょう。

必要利回りの計算は、各金融機関のウェブサイトにて提供されている資産運用シュミレーターを利用すると簡単にできおすすめですよ。

3.分散・中~長期投資を心がける

退職金はリスクを抑えて運用したいという方におすすめなのが、分散・長期投資。

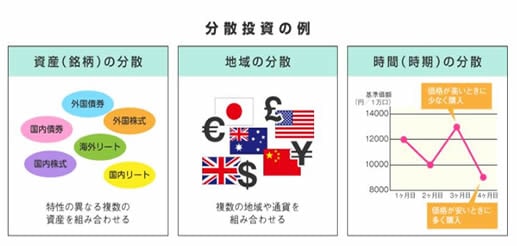

分散投資は投資先の銘柄や地域、投資時期を複数に分散させ、資産の損失リスクを避ける投資手法。

引用:金融庁 分散投資

損失が出ても他銘柄で出せた利益でカバーすることができ、分散の度合いによっては国の情勢や経済状態の影響や、高値づかみのリスクを避けられる点にも期待可能です。

また投資期間が長くなるに従い、複利効果が高まる点、収益率は落ち着く傾向にある点からも5年~10年の長・中期スパンでの運用を行うと良いでしょう。

4.内容を理解した上で投資を行う

投資の失敗談では、知人や金融関係者の助言を鵜呑みにし損をしたというものが目立ちます。

おじさんが、投資信託の価値が下がったみたいで、証券会社の人に「あなたが上がるって言ったでしょ!言ったよね!」って怒ってた。

投資信託ってリスクがあるものだし、買うって決めたのはあなたでしょ!

勧められたかもしれないけど、自分で決めたことが失敗して、人を責めるのはどうなんだろう。— けいこ/薬剤師・医療職のためのサポートコーチ (@keiko89coach) October 18, 2019

投資は「自己責任」、投資は投資者自身の責任において行うべきというルールです。

投資の世界に「絶対」はありません。銀行預金とは異なり株式などのリスクの伴う取引においては、その取引の仕組みやリスクを十分に理解し納得した上で投資すべきです。

いざという時、ご自身でその状況を認知し落ち着いて対処出来るレベルの理解度は保っておくのが良いですね。

退職金運用向けおすすめ金融商品ランキング

さて、ここからは比較的リスク管理がしやすい退職金運用商品を、投資初心者へのおすすめ度が高い順にランキング化して1つずつご紹介しましょう。

- 1位.ヘッジファンド

プロにおまかせで退職金を積極運用 - 2位.退職金運用プラン

安全に少しでも退職金を増やしたい方に - 3位.投資信託

退職金運用を少額からプロ任せに - 4位.保険

退職金を運用しながらいざというときに備える - 5位.不動産

まとまったお金で安全な現物資産に投資

1.ヘッジファンド

| 期待利回り | 10%程 |

|---|---|

| 投資難易度 | ★★☆☆☆ |

| メリット |

|

| デメリット |

|

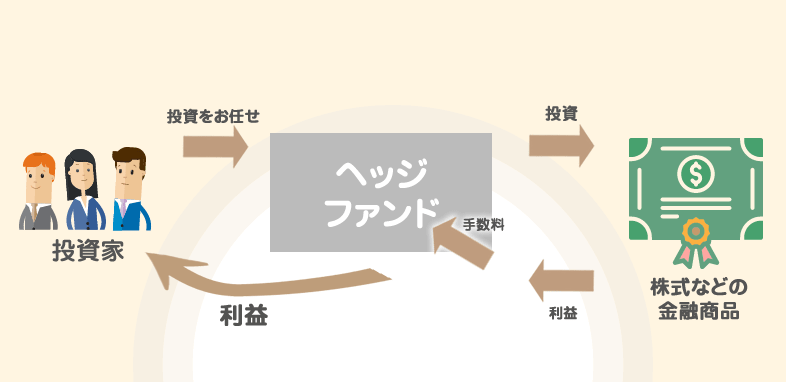

ヘッジファンドとは、個人資産を代わりに投資のプロが運用してくれる資産運用代行会社のようなもの。

ヘッジファンドに退職金を預けるだけで、あなたの資産運用をプロが代わりに行ってくれます。

ヘッジファンドは元々資産の損失をヘッジする(避ける)目的で誕生したもので、プロの手腕で資産を守りながら年利10%程という高利回りに期待できますよ。

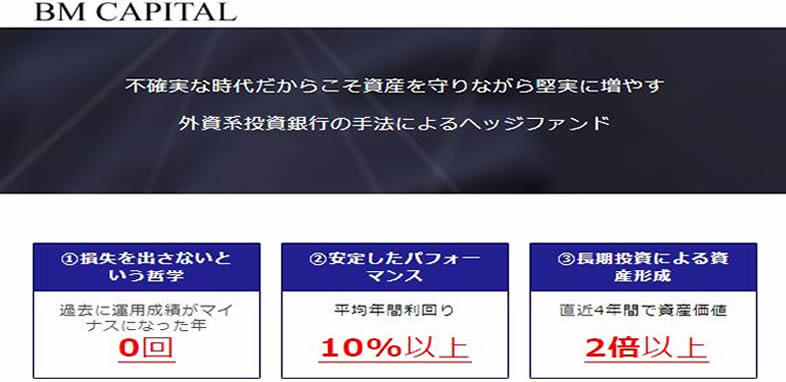

実際に2020年3月パンデミックの影響で、日本の株価の平均値である日経平均、TOPIXともに年初比較で20%近くのマイナス。

そんな中、一部大手国内ヘッジファンドはマイナスを出さないばかりかプラスでフィニッシュしています。

不安定な市場が続く中、暴落から資産を守る目的でも今ヘッジファンドへの投資は注目を集めています。

国内ヘッジファンド一例

・プロにおまかせで安定運用ができる

・投資初心者に目線を合わせたサービス提供がなされている

・最低投資額1000万円からとヘッジファンドにしては少額から投資可能

・プロにおまかせで安定運用ができる

・投資初心者に目線を合わせたサービス提供がなされている

・最低投資額1000万円からとヘッジファンドにしては少額から投資可能

・プロにおまかせで本格的なアクティビスト投資ができる

・1000万円弱という比較的少額から投資を行うことができる

・国内でも有名なファンドマネージャーに運用をお任せできる

運用のプロに投資をお任せで、手間と損失リスクを抑えながら年間で10%程度のリターンが期待できる点は、投資初心者にはぴったりな退職金運用法であると言えるでしょう。

2.退職金運用プラン

| 期待利回り | 1~5% |

|---|---|

| 投資難易度 | ★★☆☆☆ |

| メリット |

|

| デメリット |

|

退職金の運用で人気があるのは、銀行や証券会社が提供している退職金運用の専用プラン。

退職金運用の専用プランは、定期預金だけのプラン、または定期預金に投資信託(ファンド)を組み合わせた運用プランを指します。

現在、定期預金の金利は0.001%程。しかし、退職金運用金融商品なら優遇金利として1%、投資信託との組み合わせ商品では5%ほどが適用されることも珍しくありません。

その代わり、預入期間は期間が3ヶ月程と短期の場合が多く、満期後には低金利な普通金利に移行する点には要注意です。

満期後は他銀行への預け回しや、先述したヘッジファンドなどでの運用を検討しても良いでしょう。

この記事も読んでおきたい

3.投資信託

| 期待利回り | 3~5% |

|---|---|

| 投資難易度 | ★★☆☆☆ |

| メリット |

|

| デメリット |

|

投資信託とは、退職金で投資のパック商品(例:複数の国内株へ投資するパック)を購入するだけで、その後の運用は投資のプロに代わりに行ってもらえる金融商品です。

プロにおまかせで分散投資が出来る点で、リスクを抑えた退職金運用を行いたい投資初心者の方におすすめです。

先述したヘッジファンドと比べ利回りは劣りますが、最低数千円程と少額から銀行や証券会社にて購入することが可能。

また、実店舗を持たないネット銀行などでは、店舗に足を運ばずともスマートフォンやパソコンでいつでもどこでも手軽に始められるのも嬉しいメリットですね。

また、投資信託の場合対象限度額はありますが、NISA(ニーサ)制度を活用することで、投資にかかる税金が非課税となる可能性があります。

退職金の一部のみ、少額での運用をお考えの方はぜひ活用しておきたい所です。

参照:金融庁 NISAとは?

この記事も読んでおきたい

4.保険

| 期待利回り | 1%以下 |

|---|---|

| 投資難易度 | ★☆☆☆☆ |

| メリット |

|

| デメリット |

|

保険を使った退職金の運用には、万が一の事態の保証と事実上の元本保証がついているという特徴があります。

保険が不要になって保証契約を解消すると、これまで支払った金額の大半が払戻金という形で戻ってきます。

この払戻金の額は加入年数がある程度長くなるとこれまで支払った保険料を超えることがあり、結果的に資産を増やすことが可能です。

しかし、途中解約をすると、解約時に支払われる金額が納付した保険料を下回る可能性があります。

長年に渡り毎月の保険料を支払い続けられるか、ご自身のライフプランと照らし合わせてから契約出来ると良いでしょう。

この記事も読んでおきたい

5.不動産

| 期待利回り | 4~5% |

|---|---|

| 投資難易度 | ★★★★☆ |

| メリット |

|

| デメリット |

|

手間とある程度の勉強は必要ですが、まとまった額の退職金を不動産で運用することも可能です。

不動産投資では物件の値上がり益で利益を出すことだけでなく、貸し出しを行うことにより入居者から毎月の定期収入を得ることも可能です。

しかし退職後にローンを組むのは現実的でありませんので、一括で都内マンションの一部屋を借り上げ、貸し出すのが現実的と言えますね。

不動産投資を総括的にサポートしてくれる不動産投資業者も活用し、投資の手間を省きながら無理なく運用を行えると良いでしょう。

この記事も読んでおきたい

ブログ・本、セミナーも活用

冒頭で述べたとおり、退職金運用の際に他人の意見を鵜呑みにするのは危険です。

しかし、第三者の意見や体験談を「参考」にすることは退職金運用・投資を行う上で、大変有意義なことですね。

そこで最後に、あなたの退職金運用に参考にしたい、先人たちのブログや口コミ、書籍からセミナーまでまとめて紹介します。

退職金運用ブログ1.早期&定年退職したオヤジの投資Blog

50代前半で早期退職をされた管理人さんが、その後ご自身の退職金運用の内容を細かく綴られている人気ブログ。

退職金の運用の方法は、安全資産である定期預金に加え、国内外の株式、投資信託、ETFやFXなどで複数の金融資産に分散しての投資されています。

この先退職を控える方は、2012年のブログ開設当初の記事からじっくり読んでおきたい退職金運用ブログです。

fa-angle-double-rightブログを見に行く

退職金運用ブログ2.Eリタイア☆ときどき運用

管理人のWakabaさんは、事務職で勤めた会社を2017年に退職。その後、同ブログへ退職金運用の状況を綴り始められました。

運用ポートフォリオは、投資信託による長期的な積立分散投資。国債や預貯金の安全資産も併せ持ち、リスクとリターンのバランスを保ちます。

退職後から資産運用を始めていきたいとお考えの投資初心者の方は、是非退職金運用の参考にしたいブログの一つです。

fa-angle-double-rightブログを見に行く

退職金運用ブログ3.リタイアして『黄金の15年間』を生きる!

ブログの管理人のSei-yanさんは2017年に自由な生活を求め早期退職。

現在はご自身の退職金運用について、ブログに綴られています。

同ブログの退職金運用方法は若干上級者向けではありますが、積極的に退職金を増やしていきたいとお考えの方は参考にできると良いですね。

fa-angle-double-rightブログを見に行く

退職金運用関連書籍1.退職金バカ 50歳から資産を殖やす人、沈む人

人気投資信託であるセゾン投信の代表取締役社長、中野 晴啓氏の著書。

同書では、退職後の資産形成についての考え方について綴られています。

退職金運用が人生初の資産運用という方は、同書を手に取り積立の投資信託で少額からコツコツ投資を始めることを考えてみても良いですね。

退職金運用関連書籍2.定年後のお金 寿命までに資産切れにならない方法

著者の野尻哲史氏は、メリルリンチ証券、フィデリティ投信など金融の一線でご活躍されたご経験を持っています。

同書では資産の増やし方だけでなく使い方まで網羅されており、退職後の経済面への心配事を抱えている方は是非参考になる項目も多いでしょう。

同書内の「定率引き出し」や「3%運用4%引き出し」という退職金運用の概念は、是非退職金運用方法の引き出しに入れておきたい考え方です。

退職金運用関連書籍3.老後難民 50代夫婦の生き残り術

先程紹介した、野尻 哲史氏の著書となります。こちらは退職金の運用というよりは、退職後の生活と家計にフォーカスした内容の本です。

老後難民と大変にショッキングなタイトルですが、内容はデータから論理的に老後の経済面での厳しさが説かれています。

退職後の生活、資産運用を始める前に、今一度気を引き締めたいという方には大変おすすめの一冊です。

退職金セミナー1.野村證券 ゆとりたいあ

野村證券のリタイアメント・プランニングサービス「ゆとりたいあ」では、店舗にてセカンドライフをテーマにしたセミナーが開催されており、参加費は無料。

また全国の店舗ではお金の専門家であるFP(ファイナンシャルプランナー)に、資産運用やライフプランニング、相続や贈与など退職後のお金周りの相談に乗ってもらえます。

漠然と「退職金の運用をどうしよう」という不安を抱えている方は、不安解決の糸口となるかもしれません。

fa-angle-double-right野村證券公式サイト

退職金セミナー2.三井住友信託銀行 お客さまセミナー

三井住友信託銀行のお客様セミナーでは、無料で退職後のライフプランニング・相続対策などに役立つ情報を学べます。

三井住友信託銀行は退職金運用に特化した商品の取り扱いもあるので、興味のある方は店舗で相談に乗ってもらうのも良さそうです。

銀行にて退職金を積極的に運用していきたいという方は、一度参加を検討してみても良いでしょう。

fa-angle-double-right三井住友信託銀行公式サイト

ベストな投資方法を探る

さて、ここまて退職金運用のノウハウと代表的な運用商品をご紹介しました。

退職金の適切な運用方法は十人十色。複数商品を比較、検討し、あなたの状況やタイプに合った方法を選びましょう。

実際に運用を行う際には今回紹介した運用のポイントを抑え、関連ブログや書籍も参考にし慎重に取り組むことも忘れずにしたいですね。

また、投資初心者の方であれば、まずはお試しで既出のヘッジファンドなどプロに運用をおまかせできる運用商品で様子を見るのも良いでしょう。

以下、ご自身では情報収集が難しい国内ヘッジファンドをまとめた記事もございますので、退職金の運用先選びにぜひご活用ください。

この記事も読んでおきたい