BMキャピタルの概要、口コミ・評判、出資・解約方法解説

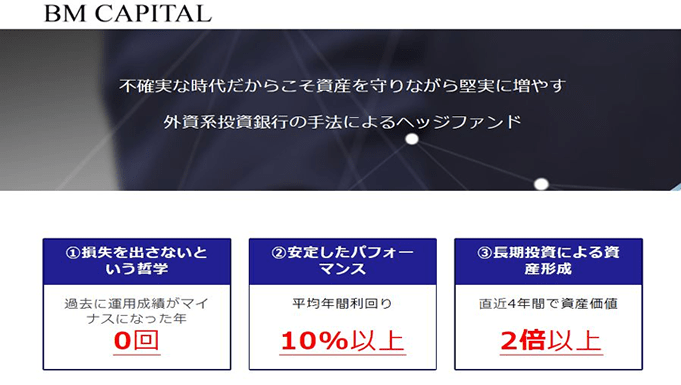

投資ブログなどでも特集され国内でも抜群の知名度を誇るBM CAPITAL(ビーエム・キャピタル)は、日本株へ投資する国内ヘッジファンド。

過去にマイナスの年ゼロ、かつ年間平均利回り10%以上と過度なリスクを取らずにプロの力で積極的に資産運用できる点で多くの個人投資家に支持されています。

そこで今回は、実際に6年間の長期に渡りBMキャピタルで資産運用を行っている本郷マサシが、国内ヘッジファンドbmキャピタルに関する情報をこの1記事で完全網羅、

この記事で学べること

- 気になる!bmキャピタルの会社情報

- bmキャピタルの投資手法~運用成績

- bmキャピタルの出資~解約方法解説

これから、国内ヘッジファンド BM CAPITALへの出資をお考えの方は必見のコンテンツです。

確認しておきたいbmキャピタルの会社概要

以下、国内ヘッジファンドBM CAPITAL(BMキャピタル)の会社概要・詳細をひと目で理解できるよう表にまとめてみました。

| 運用会社名 | ビーエムキャピタル合同会社 (BM CAPITAL LLC) |

|---|---|

| オフィス住所 | 東京都港区六本木7-18-1 |

| 代表社長 | 森山武利(たけとし) |

| 運用者 | 運用手法流失防止の観点から非公開 ※面談時に確認可能 |

| 運用資産高 | 約20億円 |

| 設立年度 | 2013年 |

| 年平均利回り | 10%以上 (手数料を引いた後の数字) |

| 投資形態 | 合同会社への社員権出資 |

| 手数料 | 購入手数料:5%程 成功 報酬:30~50%程 |

| 最低出資額 | 1000万円~ ※少額投資も相談可 |

上記の情報の中でも投資を行う上で気になるのが、運用成績(利回り)です。

具体的な数字は公表できないのですが、以下実際の運用報告書のデータを参考に同社の収益率をデータ化してみました。

損失を出さないという運用方針で、ファンドの設定から年単位でマイナスを出した年ゼロ。年利換算すると年10%超えの運用成績は、金融のプロに投資をお任せするならではと言えますね。

さて続けて、BMキャピタルに投資するなら是非頭に入れておきたい知識として、以下4つのポイントを紹介していきます。

抑えておきたい4ポイント

- ファンドのオフィスはどんなものか?

- 代表者ってどんな人

- 非公開のファンドマネージャーの正体

- 合同会社への投資とは何だか怪しい?

1.オフィスは都内六本木に存在

投資を行うにあたり、BM CAPITAL(BMキャピタル)のオフィスの住所「東京都港区六本木7-18-1」を調べてみました。

すると、ROPPONGI SEVEN(六本木セブン)ビルというオフィス利用が可能な小型マンションが該当住所に確認できます。

運用メンバーは投資先の選定や顧客対応のために国内外を飛び回っており、富裕層内の口コミで投資者集めを行うヘッジファンドには大きなオフィスは不要。

オフィスの運用コストも顧客の手数料から捻出されることを考えると、このコンパクトなオフィスはヘッジファンドならではの合理的な選択と言えますね。

2.代表は金融のベテラン森山氏

BM CAPITALの代表は、森山武利(たけとし)氏。日本ユニコムという金融会社を含んだ、金融業界で30年以上も活躍されている大ベテラン。

過去には、ユーストリームという動画共有サービスで相場解説を担当されており、ブル(上層相場の意味)森山というニックネームでも活躍されていました。

日本ユニコムでご活躍される前には、「旧・四大証券会社」の一角であった山一証券に在籍されていたとのこと。

森山氏は社長ではありますが、BM CAPITALの顧客対応をメインで担当。投資を始めてからも疑問点があれば社長に直接質問することができるので、安心ですよ。

3.東大卒ファンドマネージャー

BM CAPITALのファンドマネージャーは東京大学を卒業後、大手投資銀行のBarclays(バークレイズ)に入行。その後、BMキャピタルのファンドマネージャーとしてファンド運用に従事しています。

運用報告書を見ていても、運用者は大変に「保守的」。

本記事後半でも説明しますが、不確実な将来を予想せずどう転んでも損失が出ない確実性の高い投資を行います。

また、同社のファンドマネージャーはPEファンド(未公開株ファンド)、トータスパートナーズというヘッジファンドのファンドマネージャーも兼任されていることのです。

4.怪しい?合同会社社員権出資

BMキャピタルの投資スキームはビーエムキャピタル合同会社の社員権へ出資するもので、形式上はファンド会社の社員として運用益の分配を受けるものになります。

しかし、ここでの「社員」とは労働者ではなく「株主」とほぼ同等の立場となり、株主として利益を受けるか、社員として受けるかで大きな違いはありません。

合同会社形態を取ることでファンド運用の自由さ、コストパフォーマンスの良さが確保されることから、近年BMキャピタル以外にもEXIA(エクシア合同会社)やソライチ太陽光発電ファンドのように合同会社形態のファンドが増えてきています。

社員権出資の場合は金融庁への金融商品取引業登録自体は必要ありませんが、実際には「ヒアリング」という形で定期的に金融庁の目も入っているという話でした。

bmキャピタルの運用成績(実績)、利回り

引用:BM CAPITAL

重ねてですがBM CAPITALの利回りは同社公式ホームページ上に記載がある通り、設定から年間平均利回り10%以上、過去にマイナスを出した年ゼロ回という大変手堅いものです。

投資者目線では、トラブル防止のためかかなり控えめな表現に留めていると感じます。運用実績は投資前の面談や、投資後四半期ごとにメール送付される運用成績書(PDF)で細かく確認可能。

運用実績に関してはネット上での公開が禁止されているので、公表されている範囲内で、損失を避け年金積立金の効率運用を目指すGPIF(年金積立金管理運用独立行政法人)の直近のリターンと比較してみます。

引用:GPIF よくあるご質問 運用実績はどのような状況ですか

GPIFの直近18年間のリターン実績は、3.03%。BM CAPITALの成績と比べると大きく差が開きます。GPIFの運用額は、160兆円を超え常に変化している相場に対応するのは困難と言えます。

そんな中、身軽に投資リスクを避けながら、かつ年利10%以上という大型投資機関以上の高リターンに期待できるのは中~小規模ファンドであるBMキャピタルに投資するメリットですよね。

ちなみにBMキャピタルのリスク管理力は、かのコロナショックでも健在。2020年3月年初比較で日経平均-21.5%、TOPIX-22.9%の大幅下落の中状況に合わせた運用で結果+0.77%とプラス圏で推移できています。

運用手法の二軸を抑えておく

さて、先述した通り下落市場でもしっかりとした利益を出せているBM CAPITAL。

ここでは、そんな同社の高パフォーマンスの理由を、以下2つの運用手法から見ていきます。

・アクティビスト戦略

バリュー(割安)株

BM CAPITALの投資原則は、公式サイトでも明示されている通り「バリュー株投資」。

企業の保有資産や業績に対し、明らかに低い株価のまま放置されている割安株(バリュー株)を見つけ、購入。適正な価格に修正されるのをじっくり待ちます。

このBM CAPITALが運用手法として採用するバリュー株投資は以下のような投資メリットがあり、安定かつまとまった利益獲得に期待することが可能となっています。

バリュー株ここが良い

- 企業株式を底値で購入するため、購入後に購入価格以下に値下がりすることが少ない

- 投資先企業の純資産に基づいた銘柄へ投資するため、市場の値動きに影響されにくい

- 知名度の低い銘柄への投資となり、日の目を浴びた時の価格上昇のインパクトが大きい

さらに同社は、そんなバリュー株投資の中でも安全性の高い「ディープ・バリュー」と呼ばれる株式に投資を行います。

ディープ・バリューとは実際の企業価値よりも割安な状態の株式に投資することを指し、万が一企業が解散(または、倒産)しても、発行株券を超える十分な資産が残るため、理論上ではほとんどリスクを伴わないと考えられている投資方法。

1000万円クラスの大型資産の運用は減らさない運用が前提条件。そんな中、BMキャピタルは考えられるリスクを徹底的に潰しながら、まとまったリターンを狙える点はとことん安心ですよね。

アクティビスト

さらに、ファンドの中には市場での価格上昇をひたすら待つのではなく、株価上昇を狙い以下のような要求を投資先に対して行うことがあります。

- 合併や買収の提案

- 自社株買いを要求

この対話を通して企業価値向上に努める投資活動のことをアクティビストといい、BM CAPITALもアクティビストファンドとして企業側との対話のカードを持ち合わせています。

不安定な市場が続く中、アクティビストであるBMキャピタルへの投資で企業内部から企業価値上昇を狙えるのは大きな投資メリットを感じられる方も多いでしょう。

実際にBMキャピタルは2015年、資産・収益ともに順調かつ株価が企業価値よりも割安状態にあった、施錠部品の製造メーカーであるエーワン機密(JASDAQ 6156)へ投資。

リーマンショック時にも黒字達成している同社の市場での優位性を見い出し投資、たった2年5ヶ月の運用で収益率+51%を記録しています。

ちなみに株式売却当時は、世界的な株価急落に見舞われTOPIX-5.57%という大幅下落を記録。

そんな中、BMキャピタルは市場の影響を抑えプラスで推移。これは、ここまでの説明してきた通りBMキャピタルが純資産に裏付けられた銘柄へ投資している点を理解すれば、驚くべきことではありませんね。

確認したいBM CAPITALのリスク(デメリット)

さて、BMキャピタルへの投資を行う際には、そのメリットだけでなくデメリット(リスク面)もしっかり理解しておくことが大切ですよね。

そこで以下、BM CAPITALへの投資に付随する投資リスクを3つまとめました。

BMキャピタル投資への懸念点

- 投資先は日本のみ

- 流動性の低さ

- 運用元破綻のリスク

1.投資先は日本のみ

先述したとおり、BM CAPITALの投資先は「日本バリュー株」で基本的に出資した金額は日本株での運用となります。

いくら市場に影響を受けない運用が出来ると言っても、日本経済の破綻など最悪のケースを考慮すると、国内のみに資産を置いておくのはリスク。

気になる方は、投資資金の一部を投資対象を海外とするファンドなどへさらに分散させ、投資配分を調整することを考えても良いでしょう。

2.流動性の低さ

ヘッジファンドには、ロックアップ期間といい、運用開始から解約可能になるまで通常半年~1年程の期間が設定されていることが多いです。

BMキャピタルの場合、ロックアップ期間が3ヶ月と短期で設定されている点は大変に良心的。

| ファンド名 | ロックアップ |

|---|---|

| BMキャピタル | 3ヶ月 |

| EXIA(エクシア) | 1ヶ月 |

| ストラテジックキャピタル | 1年 |

| ソライチファンド | 20年 |

しかし資産が3ヶ月間の間、ロックされる点はリスクとして把握しておくべきですね。また、短期投資が可能なファンドも存在しているのも事実です。

3.運用元破綻のリスク

BMキャピタルも会社であり、運用に失敗しまとまった損失を出せば破綻するリスクを含みます。

過去に、LTCM(ロングタームキャピタルマネジメント)というアメリカ籍のヘッジファンドが無理な運用により破綻、5000億円以上の損失を出したことも。

BMキャピタルに関しては、無理をしない運用、安定した過去のレコードを見ても破綻の可能性は低いとは言えますが、ゼロではない点は理解しておくべきですね。

また、ファンドの中には一部ポンジスキームや詐欺ファンドも存在しておりますので、投資の際は運用元情報はしっかりと把握しておけると良いでしょう。

口コミ・評判、評価まとめ

一昔前は主に、富裕層の口コミや評判で回っていたヘッジファンド。最近では、一般投資家の投資先としても注目を集め、個人ブログやツイッターなどでも情報収集が可能となりました。

そこで以下、BM CAPITALのネット上にで回っている口コミ・評判を一挙まとめてみました。

BMキャピタル、連絡してきてくれました📞

今年はエクシア、BMキャピタルで資産を増やしたい!#投資#エクシア#BMキャピタル#ヘッジファンド— ラッカ (@arustak9101) January 6, 2021

株クラ的に国内ヘッジファンド利用ってどうなんだろう?

BMキャピタルとか使ってる人いるのだろうか。

最低投資額1000万だけど😭

— ほしお@仕事に縛られない人生を目指す! (@hosho202003) December 26, 2020

まとまった収入がありそうなので

効果的な資産運用方法を考えています#ヘッジファンド#海外ETF#投資信託など検討していますが#BMキャピタル

にちょいと感心ありマウス— サナダ@本を読まない読書家 (@sanada3730) October 3, 2020

BM CAPITAL(ビーエム・キャピタル)に関してTwitterでの口コミ・評判は、全般的にBMキャピタルの実態について興味を示すようなものが多いようです。

口コミサイト

以下、インターネット上にある投資系口コミ・評判サイトの口コミに関する投稿を集めました。

BMキャピタルの口コミサイトでの口コミ・評判は、実際に運用されている方の声ということもあり、実際の運用に関する書き込みが目立ちます。

実際に投資されている方は、評判上では同ファンドに満足されている方が多いような印象です。

SNSやサイト上の口コミは出資を検討する上で大変に参考になりますが、個人の意見で片寄りもありますので鵜呑みにするのは避けたいところ。

興味のある方は、面談の場で直接ファンドの担当者に必要な情報の開示を依頼、納得した上で出資するのがベストであると言えるでしょう。

出資(申し込み)~解約の方法を確認

BM CAPITALの出資方法は、大変にシンプルです。

問い合わせフォームを送ると、ファンド担当者から折り返し面談詳細に関するメールが届きます。

海外在住者の方も国内在住者の方と同条件での投資が可能とのことですので、興味のある方は一度連絡してみると良いですね。

面談の場は基本的には都内(相談可)で、場所はカフェやホテルラウンジなど投資者の希望に合わせてくれます。

また、最近では遠隔での面談も可能とのことですので、BMキャピタルに興味のある方はこの機会を活かし早めに連絡、面談の機会を得ると良いですよ。

fa-angle-double-right公式サイトはこちら

最低投資額は1000万円

ヘッジファンドは昔からその最低投資額の高さから投資者を選ぶ、金融商品と言われています。

BM CAPITAL(BMキャピタル)も例にもれず、基本的に1000万円からの出資受付となります。

しかし小~中型ファンドということで、実際には少額での投資や毎月、四半期、半年、毎年などの積立投資も相談に乗ってもらえるとのこと。

少数の投資者を相手にするため融通がきく点はヘッジファンド投資のメリットですので、希望の投資額やタイミングがある方は、面談時に相談してみると良いでしょう。

手数料は成功報酬型

BMキャピタルの手数料は、主に以下の2種類。

| 種類 | 割合 |

|---|---|

| 成功報酬 | 運用益の30%~50%程 |

| 管理報酬 | 運用額の年間で5%前後 |

投資信託などと比べると随分割高な印象ですが、成功報酬に関しては「運用益(出たリターン)」に対し発生するためマイナスが出た場合は発生しません。

投資信託はマイナスが出ても毎日固定で運用手数料が発生する点で、手数料を数字だけで並べ良し悪しを判断することは出来ないのが事実。

また、運用~販売までを一貫して行っている点で、中貫コストが発生しないため見た目に反して大変に無駄のない手数料体系となっています。

ヘッジファンドの場合ファンドマネージャーの給料体系も同様に「成功報酬」となっている場合が多く、運用者の運用に対するモチベーションにも関わってくる面となり、割安でありさえすれば良いというわけではありません。

実際には好成績さえ出せていれば、手数料が引かれも手元には十分にお金は残ります。

過去の運用成績と照らし合わせ、出来るだけ多くの利益が手元に残るファンドを選ぶべきと言えますね。

解約方法はシンプル

ヘッジファンドは、良くも悪くもアナログ式のやり方が残っており、解約方法も至ってシンプル。基本的には、ファンドの担当者に解約希望の旨を直接伝えるだけとなります。

基本的には電話やメール、対面でのやり取りとなり、ファンド側の人間と実際に対話しながらやり取りできるのは人によっては安心ですよね。

BM CAPITAL (ビーエム・キャピタル)投資への税金

投資で得た利益に対し20.315%の税金がかかるのは、ヘッジファンドに限らず他金融商品でも同じ話です。

さらに、BM CAPITALでは「総合課税」での税制を採用しており、投資で得た利益と別の収入(給料所得など)の合算総額で税率が決まります。

具体的な税率について、以下の通りとなります。

また、納税の流れを整理すると以下の通りです。

納税の流れ

解約時にBM CAPITAL側にて、基本税率20.315%を差し引いた状態で投資者へ支払われる。

(手順2)

投資での収入に、別の収入(給料所得など)合算した合算額を上記の税率表に照らし合わせる。

(手順3)

税率が既に差し引かれた20.315%以上の税率となる場合、その分を上乗せし確定申告をする。

投資の税金に関して、難しいと思われた人は筆者だけではないはず。税金に関しては法人か個人か、また個人の年収によっても大きく変わってくるようです。

面談時にファンドの担当者に確認、さらに年収の多い方などは税金の専門家の税理士にも合わせて確認すると安心です。

他ヘッジファンドと比較

ヘッジファンド選びの際には、視野を広く持つことが大切。

BMキャピタルを含め、可能な限り複数のファンドを比較しご自身の投資ポリシーや希望投資額に合わせたファンド選びを行うべきです。

| ファンド名 | 最低投資額 | 直近の利回り |

|---|---|---|

| BM CAPITAL (日本バリュー株) |

1000万円 | 年10%~20%程 |

| EXIA (FX) |

100万円 | 月利3%程 |

| Frontier Capital (イラン株) |

1000万円 | 3ヶ月現地通貨建て+16.6% |

| Strategic Capital (日本株) |

1000万円弱 | ネット上では非公開 |

| TORTOISE Partners (PE) |

1000万円 | ネット上では非公開 |

BMキャピタルは長期的に安全運用できるファンドの中ではパフォーマンスの良さは圧倒的。まとまった資産を5~10年の長期運用することをお考えの方はBM CAPITALと相性は良いでしょう。

反対に少額投資を希望している方、またここ最近の好相場の利幅を生かして短期的に利益を得たい方は相場との相関性を限りなく抑えたBMキャピタルの投資法とは相性が悪いと言えますね。

退職金や遺産など、まとまった資産を5~10年という長期でリスクを抑えた運用をしたい方の運用先としてはBMキャピタルはおすすめです。

気になることは bmキャピタルへ問い合わせてみる

今回は、筆者も6年間に渡り実際にお世話になっている、国内ヘッジファンドBM CAPITAL(BMキャピタル)についての情報をまとめました。

先述したとおり、まとまった資産の運用先として良き投資のパートナーとなり得るファンドですが、どんな金融商品にも向き不向きがあります。

話を聞くのは無料ですし、現在では一部遠隔での面談も可能となっていますので、この機会にBMキャピタルに興味のある方は一度問い合わせをして気になることを聞いてみると良いでしょう。

実際に投資のプロであるファンドの担当者の話を聞くことが、長年の投資の悩みを解決する糸口となるかもしれません。