ひふみ投信の口コミ・評判からファンド分析

過去5年で約3倍に資産を増やし、高利回りな国内ファンドとして人気を集めたひふみ投信。

代表の藤野氏のテレビ出演で見られた、投資に対する熱い気持ちも多くの投資者の心を動かし、現在では運用額がなんと1000億円超え。現在、日本を代表する資産運用会社の1つとなっています。

しかし、そんなひふみ投信に関して、2019年ごろからネット上で目立つようになったのは、「ひふみ 不調」の二文字。

投資を検討するにあたって、投資者の評判は無視できない存在ですよね。

そこで今回は定期的にファンドレビューを行っている筆者が、国内人気投資信託であるひふみ投信の

この記事で学べること

- 投資するメリット・デメリット

- チャートから見るファンドの運用成績

- ひふみ投信の投資銘柄と手法の変遷

- ファンドのお得な購入方法

などを、口コミ・評判を元に徹底的に検証・解説してみました。

これから、ひふみ投信への投資をお考えの方は必見のコンテンツです。

ひふみ投信とは?

ひふみ投信はレオス・キャピタルワークスという、東京の千代田区に本社を置く資産運用会社が運用を行う国内投資信託です。

2020年には、大手金融会社であるSBIホールディングスの傘下となり、金融会社としての安定度も増しました。

| 運用会社 | レオス・キャピタルワークス(Rheos Capital Works Inc.) |

|---|---|

| 代表取締役 | 藤野 英人 |

| 本社 | 東京都千代田区丸の内1-11-1 パシフィックセンチュリープレイス(PCP)丸の内27F |

代表の藤野英人氏はアメリカの有名投資会社ゴールドマンサックスでご活躍の経験もある、経歴30年以上のベテランファンドマネージャーです。

引用:ひふみ投信

そんな金融のプロ、藤野氏を筆頭とする優秀な運用者達が、

・市場変化に合わせた、柔軟な運用

・ファンドの運用者の顔が見える運用

にこだわった丁寧な運用で、過去5年で3倍のリターンを誇り、投資家の人気を集めています。

以下のグラフは、ファンドの人気度を表すバロメーター純資産総額を表したもの。ひと目で分かる右肩上がりで、現在では純資産総額は1000億円超え。

引用:ひふみ投信 運用レポート

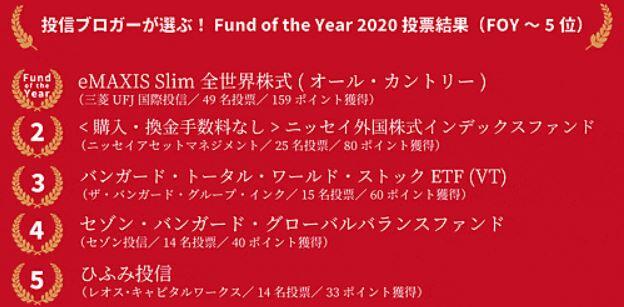

今年は、投資信託ブロガーが選ぶ Fund of the Year 2020で堂々の5位にランクインし、今多くの個人投資家に支持されているファンドです。

ファンドの種類

ひふみ投信では多数ファンドの取り扱いがありますが、主に国内の金融商品に投資するのは以下の2つ。

| ひふみ投信 | ひふみプラス | |

|---|---|---|

| 投資先 | 日本の成長企業 | 日本の成長企業 |

| 最低投資額 | 1000円~ | 1000円~ |

| 購入方法 | レオス・キャピタルワークスから直接購入 | 他証券会社を通じて購入 |

| 手数料 |

・購入手数料:なし ・信託報酬:年率0.98% ※保有期間に応じて割引有 ・売却手数料:なし |

・購入手数料:3.00%(税抜)を上限とし、販売会社が定める料率 ・信託報酬:年率0.98% ※純資産総額に応じ割引有 ・売却手数料:なし |

| 過去1年実績 (年率) |

年19.16% | 年19.42% |

| 過去3年実績 (年率) |

年7.51% | 年7.71% |

| 過去5年実績 (年率) |

年15.04% | 年15.21% |

※上記の運用成績は、モーニングスター社のデータを参照しました(2021年9月時点)。

ひふみプラスに関しては、他証券会社での購入となりますが、投資先はひふみ投信と同様です。

他にも、まだ運用開始から日は浅いですが、ひふみ投信には海外株式への投資を行うひふみワールド、ひふみワールド+と言った金融商品の取り扱いもあります。

ご自身の希望する投資スタイルや資産の分散地域に合わせて、上手に選択できると良いでしょう。

チャートから見るファンドの運用成績(利回り)

さて、資産を増やすために投資をするわけですから、なんと言ってもまず気になるのは運用成績(利回り)ですね。

引用:ひふみ投信 運用レポート

※図内赤丸囲みは、筆者による追記。

2008年の設定来から現在までのひふみ投信の運用成績のチャートを見ると、まず目立つのが2017年(上図内赤丸囲み)の運用成績。

実際に2017年12月時点の運用成績を見ても、1年で44.8%、3年で84.3%という驚異の好成績を記録しています。

引用:ひふみ投信 運用レポート

同年のTOPIX(東証一部の全銘柄平均)と比べても、ひふみ投信が大変好成績であったことが見て取れます。

多くのサイトでは、ファンドの成績を市場の平均値であるTOPIXと比べることで、平均点以下なのか、以上なのかを確認しファンドの運用の良し悪しを評価しています。

言い換えれば、TOPIXの数値を大きく下回るファンドの場合、ファンドでプロに運用してもらうより、場合よってはご自身でTOPIXの対象銘柄にまんべんなく分散投資をしたほうが、効率的かもしれません。

ファンドの運用成績を確認する際は、ぜひTOPIXの数値と比較すると投資初心者でもその良し悪しがつかみやすいですよ。

好成績の理由としては、2017年株式市場はバブル期以来の好相場であった点に加え、ひふみ投信の投資対象である、中~小型株の上昇幅が大きかったことも挙げられます。

市場の流れをうまく利用し、高パフォーマンスを記録する結果となりました。

さて、そんな勢いづいていたひふみ投信に大きな転機が訪れたのは2018年10月。こちらが、冒頭で紹介した「ひふみ 不調」と言われる大きな原因となります。

2018年の不調の理由

2018年に入ると、ひふみ投信は苦戦を強いられます。以下、2018年の(上図内赤丸囲み)の運用成績を見ても一目瞭然。

引用:ひふみ投信 運用レポート

※図内赤丸囲みは、筆者による追記。

2018年12月の運用レポートを見ると、なんと1年で-21.4%とTOPIXよりも大きなマイナスが出てしまっています。

つまり、日本の株式市場の平均値すら取れていない状態。これでは、わざわざ手数料を支払い投資のプロに運用をお任せする理由は薄くなります。

この時期から、ひふみ投信を信じて投資をした投資者の不満の口コミがネット上で目立つように。

ひふみ投信の基準価格が大幅下落したときの臨時レポートの説明、段々苦しくなってきたな。ネタが尽きてきたんじゃないだろうか。IR作家募集した方が良くない?

— peko (@peko409) December 19, 2018

ひふみのチャートはもう下落トレンドだな・・・

— てんか (@tennka0) October 26, 2018

不調の原因は、2018年の悪相場に加え、ひふみ投信のファンド規模の拡大により、同ファンドが得意とする小~中型の日本株のみで運用資金をさばききれなくなったことがあります。

海外の大型株に投資を始め、結果、世界的な金融不安の影響を真正面から受ける結果となりました。そんなひふみ投信に、更に不運は続きます。

2020年の不調の理由

引用:ひふみ投信 運用レポート

※図内赤丸囲みは、筆者による追記。

記憶に新しい2020年2月、新型コロナウイルスの影響で世界の株価は大暴落。日本の平均株価指標である、TOPIXに関しても1ヶ月で-10.3%。

引用:ひふみ投信 運用レポート

そんな中、主な投資先を日本株式とするひふみ投信も少なからず株価急落の影響を受け、2020年3月-10.0%を記録します。

その後日経平均やTOPIXはV字回復を見せますが、ひふみ投信はどうでしょうか。

2021年8月の成績

近年は苦境に立たされていたひふみ投信ですが、気になるのは最新の運用成績。

引用:ひふみ投信 運用レポート

引用:ひふみ投信 運用レポート

パンデミックによる世界的な経済不調の影響もあり、1ヶ月~1年スパンで見ると市場平均に負けてしまっています。

しかし、ひふみ投信を始めとする投資信託は、基本的に長期保有、上層相場での利益獲得が前提の商品設計となっています。

先日ひふみ投信が下がった時に損切りしたという方にお会いした。

長期投資に向いている投資先っていうのは、下がってる時に買い増しする勇気が出る投資対象。

下がった時に損切りする可能性がある場合は長期を避けた方がいい。

もしくは短期、中期投資というスタンスで運用していると認識すべき。

— プッチさん🧞♂️アパレル店員投資家 (@pucchi_XL) November 13, 2019

レオスキャピタル上場か。しかもクリスマス。

私は地道にひふみ投信の長期運用かな。— つンカー@UDON🍜を打つ男 (@RedsfanE) November 20, 2018

公式ホームページにも、同様の記載があります。

ひふみに限らず、投資信託は長期のつみたて投資がおすすめ。

時間を味方につけて10年、20年と長い時間をかけて資産運用を行なうことで、リスク分散をかけながら複利効果を得ることができます。

引用:ひふみ投信

これからひふみ投信へ投資を始める方も現在投資中の方も、5~10年の長期目線で、来たる上昇相場をじっくり待つようなスタンスで投資を行うとよりまとまった利益を出しやすいでしょう。

運用レポートから見る投資銘柄

投資信託では投資先の選定をプロにお任せできますが、ファンドがどのような銘柄に投資しているかは、投資者自身も運用レポートなどでしっかり確認していきたいところ。

そこで続いては、投資者の口コミ・評判も参考に、ひふみ投信の投資銘柄について見ていきます。

ひふみ投信の解約をしました。8年間強、大変お世話になりました。解約代金は地方銘柄に充当していくことになるのかな。昔のひふみを思い出しながら。

— ろくすけ (@6_suke) July 1, 2019

上記の口コミ・評判から、ひふみ投信の投資銘柄に大きな変化があったことが伺えますね。

ひふみ投信の投資対象は、主に日本の成長企業です。

引用:ひふみ投信

収益や株価数値などの数字面に着目する「定量」、経営者や現場の声など、人の可能性に着目する「定性」の2つの側面から選びぬいた、上質な国内の小~中型企業に投資を行います。

以下は、ひふみ投信の運用成績が好調であった2017年時点の組み入れ銘柄です。

引用:ひふみ投信 運用レポート

この時、上位10銘柄は殆ど中小型企業が占めていました。また、多くは名前も聞いたことがなく、まだ日の目を浴びていない可能性を秘めた「原石」のような企業。

実際に、ひふみ投信のファンドマネージャーが足を使って探し出した企業例としては以下のような銘柄が知られています。

ひふみ投信の過去の投資銘柄

・朝日印刷

両銘柄とも地元の人しか知らないようなローカル企業ですが、着実な成長を続け、ひふみ投信の成長を後押ししました。

上記のように国内中小企業への投資にこだわりを見せていたひふみ投資ですが、2018年頃から投資銘柄に大きな変化が見られるようになります。

組み入れ銘柄の転換期

「ひふみ 不調」の口コミ・評判が多く見られた2018年9月時点での投資銘柄を見てみましょう。

引用:ひふみ投信 運用レポート

いかがでしょう?上位10位のほとんどが大型企業、さらにAmazonやVISAなど誰もが知っているような海外の大企業が軒を連ねています。

ファンドの人気の高まりとともに、巨額の資産がファンドに集まり、割安な中小型株だけの運用では巨額の資金を運用きれなくなったひふみ投信。

時価総額の大きい海外の大型銘柄に投資を行うことで、成績が市場平均と似通った動きとなるばかりか、タイミング悪く下落相場の動きを真正面から受けることに。

年に2回も世界同時株安となった2018年。ひふみ投信不調の裏には、銘柄の大幅変更にも起因していたんですね。

現在の組み入れ銘柄

投資者数の増加から方向転換し、それが裏目に出てしまったひふみ投信ですが、2021年7月現在の組み入れ銘柄はどうでしょうか。

引用:ひふみ投信 運用レポート

日本においてはパンデミックに対する対応の遅さもあり、マイクロソフトと言った海外の大型株へ大きく投資銘柄をシフトさせています。

今回のようにひふみ投信では相場の状況に合わせ、投資銘柄を変えることも可能ですし、さらに現金の保有比率も調整することもできます。

引用:ひふみ投信

今回も継続して組み入れ銘柄に調整が入り、アフターコロナでひふみ投信がどのような運用を行っていくのかは大変に期待できます。

組入銘柄は運用成績に直結します。投資を始めた後は、ウェブ上で確認できる運用レポートをしっかり読み込み、投資銘柄に関してもウォッチしたいところです。

手数料比較

さて、大切なのは運用成績だけではありません。成績が良くても手数料によっては手元にお金が残りづらいということもあります。

投資にかかる無駄なコストは出来るだけ省きたいところですが、ひふみ投信の投資コストに関する口コミ・評判はどうでしょうか。

ひふみ投信に対する認識

✅国内成長企業に投資

✅過去実績は超優秀

✅アクティブファンドとしては手数料割安良い商品ですよね☺️

運用方針に共感できれば検討しても良いと思います投資するなら、僕は2つ気をつけるかな👇

①過去の実績は参考程度に

②集中投資は避ける(国際分散投資を加えるとか)— よいしょ@FP1級×コツコツ投資 (@fpyoisyo) October 11, 2020

ひふみ投信についてざっくり説明すると

— マネリテ講師 (@manelite_km) April 8, 2019

レオキャピタルワークス社のアクティブファンド

投資対象:日本の成長企業

信託報酬:1.0584%

信託財産留保・解約手数料・購入手数料:無料

アクティブファンドの中では信託報酬(手数料)はとても良心的で、所謂ぼったくりファンドではありません。

ひふみ投信の手数料に関しては、比較的ポジティブな口コミ・評判が多く見受けられました。早速、具体的にひふみ投信の手数料体系を見て行きましょう。

ひふみ投信の手数料

ひふみ投信の手数料は、以下の通りとなります。

| ひふみ投信 | 購入手数料:なし 信託報酬:年率0.98%※保有期間に応じて割引有 売却手数料:なし |

|---|---|

| ひふみプラス | 購入手数料:3.00%(税抜)を上限とし、販売会社が定める料率 信託報酬:年率0.98%※純資産総額に応じ割引有 売却手数料:なし |

ひふみ投信の信託報酬は年0.98%で、以下他社のアクティブファンドと比べても大変に低コストと言えます。

| ファンド名 | 信託報酬 |

|---|---|

| ひふみ投信 | 年0.98% |

| SBI 中小型割安成長株F ジェイリバイブ | 年1.87% |

| 三井住友 グローバルAIファンド | 年1.925% |

資産形成応援団

さらに、ひふみ投信では「資産形成応援団」と称して、保有期間に応じて信託報酬の一部が還元されるサービスを行っているというから驚き。具体的には、

| 保有期間 | 信託報酬 |

|---|---|

| 保有期間5年~10年 | 年 0.78% |

| 保有期間10年 | 年 0.58% |

まで、信託報酬率が下がります。ひふみ投信で長期的に資産運用運用を考えている方には、大変に嬉しい制度ですよね。

ちなみに他証券会社での購入となる「ひふみプラス」は資産形成応援団の対象ではありませんが、純資産総額(ファンド全体の運用額)に応じて以下の通り、信託報酬率が低くなる仕組みを採用しています。

| 純資産総額 | 信託報酬 |

|---|---|

| 500億円まで | 年0.98% |

| 500億円を超える部分 | 年0.88% |

| 1000億円を超える部分 | 年0.78% |

投資のメリット・デメリット(リスク)

さて、ここまでの内容のおさらいも含め、ひふみ投信への投資を検討している方のために、改めてひふみ投信に投資を行うメリット・デメリット(リスク)をまとめておきましょう。

メリット

・運用者(ファンドマネージャー)の顔が見える

・ファンドの仕組みが運用状況がわかりやすい

・NISA(ニーサ)に対応した商品がある

ひふみ投信に投資を行うだけで、ファンドの担当者が実際に国内の企業に赴き選定した上質な成長企業に、自宅にいながらネット上で手軽に投資が出来るのは嬉しいメリット。

また、ひふみ投信は情報公開に力を入れており、公式サイト上や公式Youtubeチャンネルでは投資先や手数料、また現在の運用状況などの情報が初心者にもわかりやすく発信されています。

以下のような投資に役立つ情報がコラムの提供やセミナーの開催もあり、投資に関する知識がゼロの方でもプロの運用を間近で見ながら、ご自身の投資知識も育てていくことが出来ます。

引用:ひふみ投信

運用者に関しても顔写真入りで確認でき、自分の大切な資産の運用先のファンド、担当者をしっかり理解した上で投資できるのは安心ですね。

さらにひふみ投信シリーズに関してはつみたてNISA(ニーサ)の対象となり、非課税の恩恵を受けられ手元にお金が残りやすいのも嬉しいです。

デメリット(リスク)

・インデックス投資と比べ信託報酬は高め

ひふみ投信も投資商品である点で、元本割れのリスクは伴います。2018年の例のように、運用が上手く行かなかった場合はマイナスが出る可能性を含みます。

また、アクティブファンドとしてファンド独自の運用を行う為、単純に市場の平均値に合わせた運用を行うインデックスファンドと比べるとその手数料は割高であると言えますね。

上記を踏まえ、投資のリスクを理解した上で、長期的に自分の投資知識も育てながら、資産を積極的に運用していきたい方におすすめのファンドであると言えるでしょう。

ひふみ投信の購入、解約方法

さて、ファンドのメリット、デメリットも理解した上でし、ひふみ投信を購入したいとお考えの方のために、ひふみ投信の購入方法をまとめます。

ひふみ投信の購入方法は、主に以下の2つ。

| ひふみ投信 | レオス・キャピタルワークスから直接購入 |

|---|---|

| ひふみプラス | 他証券会社を通じて購入 |

基本的には、ひふみ投信にて専用口座を開設し、ひふみ投信の直接購入を行うか、また他証券会社で開設した口座からひふみプラスの購入を行う形となります。

ひふみ投信から直接購入する場合、最低投資額は1000円。ひふみプラスの場合は、各証券会社ごとに設定された最低投資額にならいます。

重ねてですが、同ファンドはファミリーファンド形式で、ひふみ投信とひふみプラスは同じマザーファンド(親元のファンド)へ投資され基本的には、購入方法で運用成績に差が出ないことから、

・他証券会社で投資を行う予定のある方⇒ひふみプラス

で、直接口座開設を行うのが良いでしょう。

また、投資者限定のセミナーなどに参加をしたい方は、ひふみ投信に直接口座開設するのがおすすめです。

購入はNISA(ニーサ)利用がおすすめ!

ひふみ投信、ひふみプラスに限り、NISA(ニーサ)制度の利用が可能。

ひふみ投信のNISA口座や、他銀行、証券会社にて作ったNISA口座で、ひふみプラスを購入することで、非課税の恩恵を受けながら、低コストで運用を行えますよ。

また、ひふみ投信では「ひふみ年金」という商品の取り扱いもあります。

ひふみ年金はiDeco(個人型確定拠出年金)を利用して購入できる投資信託で組み入れ銘柄・運用方法は「ひふみ投信」「ひふみプラス」と同じ。

NISAと同様に、iDeco専門口座での運用で得た利息や運用益が「非課税」になりますし、各種控除の恩恵も受けられます。

ひふみ投信で老後の資金を形成したいと考えている方は、ひふみ年金の利用も積極的に検討できると良いですね。

解約はネット上で可能

ひふみ投信の解約は、ネットのマイページへログイン、また電話での解約が可能。ひふみプラスの場合は、各証券会社の解約ルールを参照することになります。

ひふみ投信での直接購入の場合は解約手数料もかかりませんし、運用資金の一部の解約も可能。

金融商品をいつでも好きなときに気軽に売買出来るのは、ひふみ投信ならではと言えるでしょう。

知っておきたい税金のこと

最後に、確認しておきたいのが税金面の話。ひふみ投信の取引では、具体的には以下のタイミングで税金が発生します。

引用:ひふみ投信

ひふみ投信のような公募投資信託の配当所得に関しては、申告不要制度というものがあり、税金は源泉徴収され差し引かれて入金になるため、基本的には確定申告は不要です。

※参照:国税庁 配当金を受け取ったとき(配当所得)

※申告をすると、控除を受けられることも有。

一方、解約して利益が確定した場合は譲渡所得として20.315%の税金が発生。こちらは確定申告が必要となります。

そこで、確定申告が面倒だという方におすすめなのが、口座開設時に特定口座(源泉徴収あり)を選択すること。

特定口座(源泉徴収あり)で管理をすると、ファンドの販売会社が納税や申告を投資者に代わり行ってくれ、手間を省いて運用できおすすめですよ。

口コミ・評判も参考に投資判断を

さて、ここまでひふみ投信に対する口コミ・評判を元にファンドの運用成績、投資銘柄から手数料までを徹底的に検証・解説してきました。

紹介した情報を踏まえ、ひふみ投信は長期的にぶれない投資理論で資産をじっくり増やしていきたいという方にはおすすめの金融商品と言えます。

同ファンドに関しては、ブログ、ツイッターなどで口コミ・評判を容易に探すことが出来ますので、投資者の生の声である口コミ・評判も参考に、様々な側面からファンドへの投資の可否を判断できると良いでしょう。

また、金融商品の選定の基本は、比較と検討。本サイトでは、初心者向けかつ高利回りな国内ファンドを1記事にまとめた記事も紹介もありますので、興味のある方は是非参考にどうぞ。

この記事も読んでおきたい